Добровольное медстрахование в Поволжье стагнирует вместе с ценой на полисы

Татарстан лидирует по большинству показателей

Аналитическая служба «Реального времени», изучив рынок добровольного медицинского страхования (ДМС) в ПФО, пришла к выводу, что закон об обязательном медицинском страховании от 2011 года ударил по нему довольно серьезно. Свою роль сыграл и кризис — основная доля ДМС приходится на корпоративных клиентов, которые только с началом 2017 года начали выкарабкиваться из непростой ситуации 2015—2016 годов. Однако оснований для оптимизма пока немного: темпы роста по заключенным договорам ДМС с каждым годом падают. Татарстан остается лидером по объему страховых выплат, но и здесь темп их роста затормозился.

Как ОМС ударило по рынку добровольного медицинского страхования

Добровольное медицинское страхование с самого начала нацеливалось на корпоративный сегмент. Такова и сегодняшняя его ориентация, несмотря на ударивший по рынку ДМС закон об обязательном медицинском страховании (ОМС), который был принят еще в 2011 году.

Как полагали эксперты и участники рынка, страховым организациям стало сложнее работать в системе ОМС из-за жестких ограничений норматива отчислений средств на ведение дела и рост расходов: на оборудование пунктов выдачи полисов, информатизацию, оплату экспертов, штрафы и прочее. В результате количество страховщиков на рынке ОМС должно было в итоге сократиться в два раза за счет слабых компаний. По итогам только первой четверти 2016 года, например, число страховых компаний в РФ сократилось сразу на четверть, при этом почти половину страховых премий (взносов) собирает одна компания (АО «СОГАЗ»), а 70% их приходится на Москву: в итоге «ДМС остается малоприбыльным бизнесом», резюмируют эксперты. К слову, согласно данным Национального рейтингового агентства, в топ-50 страховых компаний РФ, занимавшихся ДМС, в 2016 году входили всего четыре татарстанских компании. Самую высокую позицию занимала альметьевская «Чулпан» (13-е место, учредитель «Татнефть»). Казанская компания «Спасение» располагалась на 18-м месте, казанская «Ак Барс-Мед» — на 30-м, набережночелнинская «Аско» — на 36-м.

Участники, оставшиеся на рынке, предложили властям законодательно разрешать совмещать полисы ОМС и ДМС (на тот момент Минздрав РФ был против). Как признавались участники татарстанского рынка на бизнес-бранче газеты «Реальное время», посвященном новым тенденциям в страховании, к 2017 году в Татарстане наблюдается сокращение объема ДМС по многим предприятиям, «которые за счет обязательного медицинского страхования пытаются уменьшить затраты на своих работников», драйверами рынка страховщики называют продукты, совмещающие ДМС и ОМС, которые они активно предлагают своим клиентам.

90% услуг страховые компании оказывают корпоративным клиентам

Одной из причин тактики совмещения ДМС с ОМС и нацеленности страховщиков на корпоративный сегмент является дороговизна полисов добровольного медицинского страхования. В 2012 году средняя стоимость полиса ДМС для компаний с численностью застрахованных 2-3 тыс. человек составляла до 15 тыс. рублей на одного застрахованного, а при совмещении с ОМС расчетная стоимость, полагали страховщики, могла составлять всего 4-5 тыс. рублей. Сегодня же, по их расчетам, корпоративный полис ДМС обходится в среднем по стране в 30-40 тыс. рублей на одного сотрудника компании (а для топ-менеджеров — от 80 тыс. рублей). Впрочем, по Татарстану и ПФО полисы обходятся с каждым годом дешевле (подробности и причины см. ниже). При этом для частного клиента полис стоит в среднем на 30% дороже. Это объясняет сегодняшнюю ситуацию на рынке, когда доля корпоративного ДМС приближается к 90%.

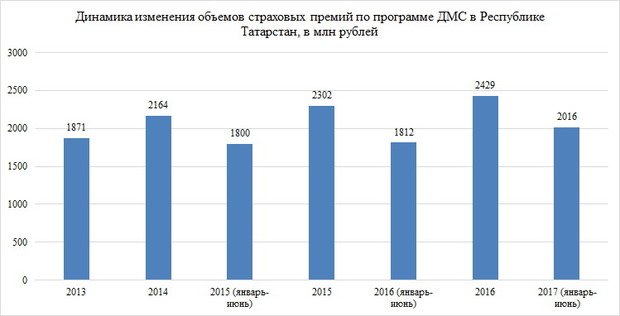

Дороговизна полисов ДМС и новый закон об обязательном медицинском страховании не мешали, однако, росту рынка ДМС. В 2011 году в общем объеме рынка медуслуг, оценивающемся в 700 млрд рублей, на ДМС приходилось 95 млрд (соответственно, остальная часть приходилась на ОМС). Ожидалось, что к 2014 году объем рынка ДМС должен был составить 140 млрд рублей. И действительно, в 2015 году он составлял более 160 млрд рублей, а в 2016-м превысил 180 млрд. Растет рынок и в Татарстане. Если в 2006 году объем услуг по ДМС в РТ составлял 245,3 млн рублей, то к 2016 году он вырос в 10 раз, составив, по данным аналитической службы «Реального времени», 2,4 млрд рублей (если рассчитывать общую сумму страховых взносов или премий по ДМС на конец 2016 года и не брать в расчет сумму страховых выплат).

Но в последние два года рынок, можно сказать, стагнировал. Если объем страховых премий/взносов по всем страховым полисам ДМС в Татарстане в 2014 году вырос на 16%, составив 2,16 млрд рублей, то в 2015 году рост составил уже всего 6%, достигнув отметки в 2,3 млрд рублей. На те же 6% объем премий вырос в 2016 году, до 2,43 млрд рублей, при этом самым сложным оказался период конца 2015 — начала 2016 года, когда динамика оказалась практически нулевой (0,6%, если быть точным).

Однако, судя по итогам первого полугодия 2017 года, рынок постепенно приходит в себя. Возможно, не последнюю роль сыграло и совмещение ДМС с ОМС, а также выход из кризиса самих корпоративных клиентов, т. е. татарстанских компаний: рост к аналогичному периоду 2016 года составил в РТ уже 11%: за первые 6 месяцев 2017 года объем премий достиг отметки в 2 млрд рублей, и можно надеяться, что к концу года он приблизится как минимум к 3 млрд рублей.

Татарстан недостижим

Пока Татарстан лидирует среди регионов ПФО, оставаясь недостижимым для остальных регионов. На 2-м месте с двукратным отставанием идет Пермский край с его 1 млрд рублей, однако последние тенденции в этом регионе (минус 7% по итогам первого полугодия 2017 года) могут настораживать. Тройку лидеров замыкает Самарская область — 977,6 млн рублей. Если говорить в целом, то почти все регионы ПФО в 2015—2016 году показали отрицательную динамику: сильнее всего кризис ударил по Саратовской области (минус 39%), Мордовии (минус 34%) и Марий Эл (минус 35%). Единственным успешным регионом оказалась Ульяновская область, где рынок ДМС вырос сразу на треть, однако по итогам первого полугодия 2017 года эти достижения оказались стерты — минус 37%. По-прежнему в «красной зоне» в смысле отрицательной динамики, помимо Ульяновской области, — Саратовская (минус 36%) и Нижегородская (минус 15%) области, Мордовия (минус 13%), Чувашия, Пермский край и Марий Эл. Несмотря на проблемы в восьми регионах, общий объем рынка ПФО по итогам первого полугодия 2017 году вырос на 7,7%, составив 7 млрд рублей. В 2016 году он составлял 9,6 млрд рублей, так что можно предположить, что к концу 2017 года он однозначно превысит планку в 10 млрд рублей.

Выше всего рынок ДМС растет в 2017 году в двух регионах, что объясняется в т. ч. и незаполненной емкостью рынка, в отличие от РТ: в Самарской области, где рост составил 79%, и Башкортостане, рынок которого вырос в первые 6 месяцев этого года на 44%.

Всего с 2013 года рынок ДМС в РТ вырос на 30%. Наибольший четырехлетний рост показали Ульяновская область (48%), Удмуртия (26%), Пензенская область (41%). В минус ушли шесть регионов, включая Мордовию (почти минус 50%), Саратовскую область (минус 30%), Марий Эл (минус 25%), Нижегородскую (минус 24%) и Самарскую (минус 18%) области, Башкортостан (минус 2%). Конечно, есть вероятность, что в Татарстане рынок растет черепашьими темпами во многом не только из-за кризиса, но и из-за возможного его насыщения. Как существует и та вероятность, что в ближайшие годы можно ждать приличных темпов роста в остальных регионах ПФО (если кризис вновь не даст о себе знать).

Темпы роста по заключенным договорам ДМС с каждым годом падают

Однако динамика и данные по числу заключенных договоров на ДМС в ПФО не могут не настораживать. Эксперты рынка отмечают, что с 2016 года основными тенденциями являются «сокращение количества заключенных договоров и рост тарифов» (от страховых тарифов зависит страховая премия: при росте тарифов растет и премия). Рост тарифов связан не только с необходимостью возмещать отрицательную динамику по заключенным договорам, но и с ростом стоимости самих медицинских услуг.

Всего в ПФО в 2016 году было заключено 827,4 тыс. договоров, что на 50% больше, чем в 2013 году. Однако после 2011—2012 годов, когда ОМС «зашагало по стране» и был нанесен удар по корпоративному сегменту ДМС, по итогам 2014 года падение составило более 3%. После чего рынок немного «оклемался», показав рост сразу в 26,6% по итогам 2015 года. Увы, кризис «догнал» корпоративный сегмент, и уже в 2016 году темп снизился до 21,2%. А по итогам первого полугодия 2017 года (по сравнению с аналогичным периодом 2016 года) темп роста упал уже до 13%.

Сведения о количестве заключенных договоров страхования по субъектам ПФО

| Регион | 2013 | 2014 | 2015 (январь — июнь) | 2015 | 2016 (январь — июнь) | 2016 | 2017 (январь — июнь) |

| Нижегородская область | 55 352 | 41 006 | 28 335 | 48 567 | 33 894 | 60 025 | 36 000 |

| Кировская область | 162509 | 168796 | 154 933 | 161028 | 165 222 | 173365 | 245 117 |

| Самарская область | 31 757 | 44 280 | 52 254 | 83 730 | 49 056 | 104578 | 49 799 |

| Оренбургская область | 41 289 | 33 877 | 19 724 | 33 550 | 26 945 | 45 345 | 15 878 |

| Пензенская область | 4 596 | 5 838 | 8 514 | 14 610 | 10 141 | 16 112 | 10 229 |

| Пермский край | 44 798 | 43 569 | 38 486 | 53 376 | 46 744 | 70 929 | 52 956 |

| Саратовская область | 12 715 | 20 818 | 20 245 | 29 683 | 24 701 | 40 925 | 18 640 |

| Ульяновская область | 39 446 | 17 844 | 11 778 | 17 249 | 14 951 | 23 702 | 10 760 |

| Республика Башкортостан | 53 262 | 33 482 | 47 088 | 64 552 | 60 324 | 85 164 | 53 394 |

| Республика Марий Эл | 1 892 | 2 733 | 4 160 | 5 641 | 3 098 | 4 662 | 2 152 |

| Республика Мордовия | 941 | 1 663 | 3 990 | 7 363 | 3 968 | 6 737 | 4 429 |

| Республика Татарстан | 33 026 | 42 843 | 40 880 | 72 136 | 48 637 | 94 695 | 57 065 |

| Удмуртская Республика | 53 609 | 63 744 | 64 755 | 73 855 | 72 636 | 85 428 | 79 138 |

| Чувашская Республика — Чувашия | 18 523 | 18 459 | 10 504 | 17 278 | 8 002 | 15 755 | 6 418 |

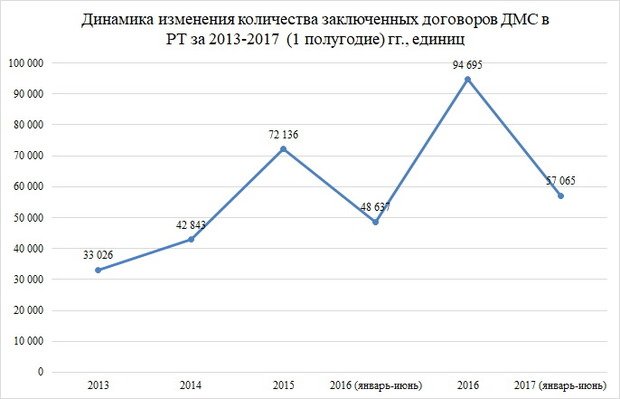

Динамику по ПФО отражает динамика по РТ, хотя цифры тут, конечно, более впечатляющие. С 2013 года количество заключенных договоров в Татарстане выросло почти в три раза, составив 94,7 тыс. При этом даже по итогам 2014 года РТ показала не падение, а рост в 30%, а в 2015 году — и вовсе в 69%. Однако нелегкий 2016 год все-таки и в Татарстане дал знать о себе: темп роста заключенных договоров ДМС снизился, хотя все равно остался неплохим — 31,3%. Тем не менее, по итогам первого полугодия 2017 года темп тоже, как и в ПФО, упал, пусть и до 17,3%. Наилучший четырехлетний рост показала Мордовия (семикратный рост: с 941 договора до 6,7 тыс.), Пензенская область (350,6%), Саратовская область (321,8%). Лишь в Ульяновской области и Чувашии с 2013 года число заключенных договоров снизилось на 40% и 15% соответственно. Интересно, что в абсолютных значениях лидером по числу заключенных договоров является Кировская область, где в 2016 году было заключено 173,3 тыс. договоров ДМС. На 2-м месте Самарская область (104,5 тыс.). Тройку лидеров замыкает Татарстан (94,7 тыс.).

Рост выплат затормозился

По объему страховых выплат застрахованным лицам в лидерах 4 года подряд остается Татарстан. В 2016 году общий объем выплат страховыми компаниями составил здесь 1,8 млрд рублей. Однако и по показателям количества заключенных договоров и объему премий тоже можно судить о стагнации на рынке ДМС. Если в 2014 году объем выплат страховыми компаниями РТ вырос по сравнению с 2013 году на 17%, достигнув отметки в 1,7 млрд рублей, то в 2015 году темп роста резко упал до 5% (объем выплат составил 1,8 млрд рублей), а по итогам 2016 года еще снизился до 4,8% (объем выплат составил 1,88 млрд рублей).

Судя по итогам первого полугодия 2017 года, рынок не просто стагнировал, а начал уходить в «красную зону». Если в первом полугодии 2016 года рост, относительно аналогичного периода 2015 года, составил 10%, то за первое полугодие 2017 года объем страховых выплат по ДМС упал на 4% (832,3 млн рублей против 866,7 млн рублей).

В ПФО объемы страховых выплат по ДМС снизились

Такая же печальная ситуация и в большинстве других регионов ПФО — объемы выплат по всем регионам с 2013 года снизились на 3%. Только три региона показали в 2017 году положительную динамику, но объем выплат там, конечно, не сравним с татарстанским, и меньше в 5 и даже 15 раз. Так, в Удмуртии рост выплат составил 14,6% (объем всего — 166 млн рублей), в Чувашии — 18,14% (объем и вовсе — 56 млн рублей). Остальные регионы «в минусах». Лишь Самарская область может по объемам выплат соперничать с Татарстаном, и только в этом регионе темп роста составил 42,38% при объеме страховых выплат в 411,8 млн рублей (в два раза меньше татарстанского). Сильнее всего просели выплаты в Саратовской (минус 24,3%, 129,7 млн рублей), Кировской (минус 22%, 60 млн рублей) и Пензенской областях (минус 20%, 27 млн рублей).

Еще более удручающими выглядят цифры четырехлетней динамики. Лишь шесть регионов с 2013 года увеличили объем страховых выплат: лучше других это сделали страховые компании Пензенской области — 32,7%, Татарстан на 2-м месте (см. выше), тройку лидеров замыкают Кировская и Ульяновская области (более 19%). В остальных регионах объемы страховых выплат за 4 года снизились. Сильнее всего просел рынок в Мордовии (минус 46%), Самарской и Нижегородской областях (минус 38% и минус 26% соответственно). На четверть снизились объемы страховых выплат в Саратовской области и Чувашии. На 2—8% они упали в Башкортостане, Удмуртии и Марий Эл.

Сведения о выплатах по субъектам ПФО по ДМС, млн рублей

| Регион | 2013 | 2014 | 2015 (январь —июнь) | 2015 | 2016 (январь -—июнь) | 2016 | 2017 (январь -—июнь) |

| Нижегородская область | 1032,33 | 848,90 | 401,21 | 1011,90 | 379,91 | 763,36 | 340,12 |

| Кировская область | 139,92 | 164,57 | 81,04 | 185,82 | 77,62 | 167,76 | 59,90 |

| Самарская область | 957,57 | 869,39 | 357,73 | 728,97 | 289,28 | 596,57 | 411,86 |

| Оренбургская область | 530,38 | 499,63 | 259,89 | 564,09 | 262,21 | 541,42 | 234,49 |

| Пензенская область | 51,04 | 50,95 | 26,55 | 55,84 | 33,86 | 67,78 | 27,09 |

| Пермский край | 1015,79 | 1090,41 | 544,71 | 1192,22 | 560,96 | 1134,91 | 519,54 |

| Саратовская область | 475,58 | 512,91 | 248,59 | 559,08 | 171,34 | 360,24 | 129,72 |

| Ульяновская область | 123,84 | 133,56 | 62,43 | 136,19 | 66,98 | 148,01 | 68,07 |

| Республика Башкортостан | 1116,70 | 918,91 | 449,30 | 1015,39 | 480,88 | 1097,38 | 550,76 |

| Республика Марий Эл | 27,56 | 17,46 | 10,17 | 24,80 | 8,62 | 25,49 | 7,95 |

| Республика Мордовия | 51,53 | 47,05 | 17,06 | 42,17 | 10,78 | 28,00 | 11,20 |

| Республика Татарстан | 1460,21 | 1706,67 | 784,58 | 1799,99 | 866,70 | 1887,50 | 832,34 |

| Удмуртская Республика | 337,72 | 353,98 | 148,87 | 308,95 | 144,82 | 317,62 | 165,93 |

| Чувашская Республика — Чувашия | 131,23 | 140,76 | 61,73 | 122,65 | 47,48 | 98,66 | 56,10 |

Рост прибылей страховых компаний с каждым годом снижается

Разница между объемами страховых премий и страховых выплат — это, грубо говоря, и есть прибыль страховых компаний. Судя по расчетам аналитической службы «Реального времени», на рынке ДМС складывается непростая ситуация. С каждым годом темп роста прибыли в татарстанских страховых компаниях падает: в 2014 году он составлял 11,5 %, в 2015 — 9,5%, в 2016 — 8%. По итогам первого полугодия 2017 года Татарстан — лидер, недостижимый пока для остальных регионов (условная прибыль составила 1,2 млрд рублей). На 2-м месте Пермский край, страховые компании которого получили 575,8 млн рублей, на 3-м — Самарская область (565,7 млн рублей). Занимающие 4-е и 5-е места компании Оренбургской и Нижегородской областей по итогам первого полугодия 2017 года получили прибыль (повторимся, по самым грубым подсчетам) в 326,5 млн и 265 млн рублей соответственно.

Если считать только итоговые цифры, исключив из расчетов данные по первым полугодиям (до конца года в силу роста страховых выплат прибыль скорее всего упадет), то прибыль татарстанских страховых компаний за 2016 год составила 541,8 млн рублей, и РТ все равно находитсяв лидерах среди регионов ПФО. На 2-м месте Самарская область (420 млн рублей), на 3-м — Пермский край (389,5 млн рублей). С 2013 года татарстанские страховые компании нарастили прибыль на 32%, самарские — на 55,6%, пермские — на 21,5%. Но в пяти регионах страховые компании вынуждены были снизить свою прибыль — это Мордовия (на 53%), Саратовская область (на 47%), Марий Эл (на 42%), Кировская (на 24%) и Нижегородская (на 13,2%) области.

Зато падает стоимость страхового полиса ДМС

Еще более любопытными оказываются цифры по стоимости страховых полисов ДМС. Стоимость, во всяком случае в ПФО и в Татарстане, падает. Это может объясняться двумя причинами. Во-первых, она падает в результате роста числа застрахованных. Однако, как мы выяснили выше, рост числа заключенных договоров ДМС снижается, рынок стагнирует. Вторая причина представляется более очевидной: страховые компании начали активно использовать продукты, совмещающие добровольное медицинское страхование с обязательным. Напомним, эксперты и участники рынка полагали, что совмещение ОМС с ДМС может в три раза сократить стоимость страхового полиса. Судя по данным аналитической службы «Реального времени», пока она сократилась в среднем в два раза — если рост стоимости медуслуг не сильно скажется на рынке страхования, можно ожидать дальнейшего сокращения стоимости полиса ДМС.

Средняя стоимость полиса ДМС в ПФО с 2013 по 2016 год упала почти на 60%: с 28,4 тыс. рублей до 14,7 тыс. рублей. В 2014 году стоимость полисов упала в среднем на 11%, в 2015 году рухнула на 37%, в 2016 году — почти на 20%. И по итогам первого полугодия 2017 года падение по ПФО составило 5,16%.

В Татарстане за 4 года стоимость полиса ДМС упала на 55% — с 56,6 тыс. рублей до 25,6 тыс. рублей. При том что ежегодно в первое полугодие она снова росла, в итоге к декабрю ежегодно же снижалась. Поэтому легко предположить, что незначительный рост стоимости полиса по итогам первого полугодия 2017 года (до 35,3 тыс. рублей, ниже итогов первого полугодия 2016 года — 37,2 тыс. рублей) по итогам всего 2017 года вновь превратится в падение. Несмотря на отрицательные темпы, Татарстан в 2017 году по-прежнему остается регионом ПФО с самой высокой стоимостью полиса ДМС. Лишь по итогам первого полугодия 2017 года с РТ сравнялась Оренбургская область (те же 35,3 тыс. рублей). На втором месте с большим отрывом Пермский край (20,7 тыс. рублей). На третьем — Нижегородская область (16,8 тыс. рублей).

Лишь в двух регионах с 2013 года стоимость полиса с 2013 года выросла: в Ульяновской области в 2,5 раза (до 12,5 тыс. рублей), в Чувашии на 18,3% (до 10,7 тыс. рублей). Интересно, что высокие показатели числа заключенных договоров ДМС в Кировской области (недостижимые для остальных регионов — 173,3 тыс. по итогам 2016 года) очевидно объясняются во многом дешевизной страховых полисов в этом регионе. Кировская область занимает в этом смысле 1-е место. Средняя стоимость полиса ДМС здесь с 2013 года почти не изменилась и по итогам 2016 года составляет 1,4 тыс. рублей на одного застрахованного. Дешевые полисы также в Пензенской области (5,9 тыс. рублей) и Удмуртии (5,8 тыс. рублей).