«Воздержимся от комментариев о шансах «Роснефти» на приобретение четырех частных нефтяных компаний»

Главу «Роснефти» Игоря Сечина нельзя назвать человеком, который обделен вниманием СМИ. В ноябре, наряду с громким процессом над Улюкаевым, у медиа появился еще один повод — на этот раз им стал отчет о российском нефтегазовом секторе от аналитиков Sberbank CIB. Один заголовок чего стоил: Rosneft: We Need to Talk About Igor («Роснефть»: надо поговорить об Игоре»). Накануне был опубликован перевод отчета с английского (к слову, здесь упоминается и «Татнефть»). Предлагаем читателям «Реального времени» оценить его.

«Роснефть»: надо поговорить об Игоре»

Если придерживаться рамок собственной финансовой модели и данных самой компании о ее операционных показателях, легко проникнуться положительным отношением к акциям «Роснефти». На бумаге, как представляется, все выглядит неплохо: добыча нефти на льготных налоговых режимах возрастает, наращиваются объемы добычи газа, будет умеренное улучшение ситуации в переработке и сбыте. Ожидается резкое увеличение свободного денежного потока, а позиции бухгалтерского учета, ведущие к снижению чистой прибыли, вскоре утратят силу; в теории это должно привести к снижению долговой нагрузки и к дивидендной доходности примерно в 9% к 2020 году. Как представляется, «Роснефть» находится на грани того, чтобы в будущем генерировать объемный денежный поток и делиться им с инвесторами. Однако многое из этого должно было произойти еще в 2013 году, когда «Роснефть» поглотила ТНК-BP. Инвесторы считали, что компания сделает шаг назад, снизит долговую нагрузку и переварит новый бизнес, особенно когда в конце 2014 года цены на нефть обвалились, а компания подверглась санкциям США и европейских государств. Вместо этого с тех пор «Роснефть» потратила на приобретения в чистом выражении $22 млрд без какой-либо четкой направленности. Лишь за последние 12 месяцев компания приобретала активы в российских секторах «апстрим» и «даунстрим», мощности переработки в Индии, египетские газовые промыслы, провела своп в германском секторе переработки и сбыта, сделала значительные инвестиции в Венесуэлу. Между тем объем долга компании вырос, а контроль издержек ухудшился. В этом году капиталовложения достигнут максимального уровня за всю историю компании.

Мы приходим к выводу, что после 2019 года темпы органического роста будут слишком низкими, чтобы изменить показатели компании. При обычных обстоятельствах постинвестиционный цикл дает возможность сосредоточиться на получении свободного денежного потока и снижении долговой нагрузки. Однако произойдет ли это на деле? Именно здесь нам требуется выйти из-под защиты своей модели и попытаться разобраться с планами «Роснефти». Считаем, что устойчивый взгляд на акции этого эмитента невозможен без рассмотрения долгосрочной стратегии. Отсюда необходимость поговорить о человеке, стоящем у руля.

По итогам обширных обсуждений мы заключили, что председатель правления «Роснефти» Игорь Сечин практически единолично определяет стратегию компании. Такое одностороннее принятие решений уникально среди освещаемых нами эмитентов. Как подробнее показано ниже, мы полагаем, что отказ от дальнейшего расширения бизнеса с целью снижения долговой нагрузки не будет устраивать председателя правления «Роснефти». Если исходить из того, что он останется у руля, то компания будет и далее добиваться роста объемов. При этом набранный компанией вес будет вести к ее дальнейшему уходу из России и, возможно, к дальнейшему отходу от нефтяного бизнеса, что лишь разочарует ее акционеров.

Скромный темп органического роста, как его ни рассматривай

«Роснефть» представила три основных источника органического роста в предстоящие годы: расширение новых нефтяных месторождений, газовый бизнес, улучшения в секторе переработки и сбыта.

На долю компании приходится примерно 40% общероссийской добычи. Таким образом, неудивительно, что компании принадлежит больше всего новых месторождений в масштабах страны. Сюда входят три из четырех так называемых новых месторождений «старого поколения», введенных в эксплуатацию примерно в 2008 году, — Ванкорское, Верхнечонское и Уватская группа месторождений. Добыча на Ванкорском месторождении снижается, поэтому «Роснефть» теперь говорит о «Ванкорском кластере», куда входят Сузунское, Тагульское и Лодочное месторождения. Добыча на Уватском и Верхнечонском месторождениях поддерживается на устойчивом уровне, хотя так же за счет «кластерного» подхода, при котором в эксплуатацию вводятся новые месторождения-спутники.

На долю компании приходится примерно 40% общероссийской добычи. Таким образом, неудивительно, что компании принадлежит больше всего новых месторождений в масштабах страны. Сюда входят три из четырех так называемых новых месторождений «старого поколения», введенных в эксплуатацию примерно в 2008 году, — Ванкорское, Верхнечонское и Уватская группа месторождений. Добыча на Ванкорском месторождении снижается, поэтому «Роснефть» теперь говорит о «Ванкорском кластере», куда входят Сузунское, Тагульское и Лодочное месторождения. Добыча на Уватском и Верхнечонском месторождениях поддерживается на устойчивом уровне, хотя так же за счет «кластерного» подхода, при котором в эксплуатацию вводятся новые месторождения-спутники.

За пять предстоящих лет относимая на долю «Роснефти» добыча жидких углеводородов по России должна расти темпом чуть ниже 2%. Этот темп роста наблюдается в начальный период, а к 2022 году снижается до нуля.

Интересно, что крупнейший вклад в консолидированный объем добычи должен быть обеспечен за счет двух проектов, приобретенных лишь в этом году: «Конданефть» и Эргинское, которые находятся неподалеку друг от друга и представляют собой месторождения-спутники гигантского Приобского месторождения. При этом имеются некоторые сомнения насчет заявленного «Роснефтью» пикового уровня добычи по «Конданефти» в размере 4 млн тонн (80 тыс. барр./сутки). Акцент при освоении четырех месторождений в рамках этого проекта делается на сложные тюменские пласты, которые отличаются глубокими диффузными коллекторами относительно небольшой мощности. «Роснефть» приобрела эти активы за 40 млрд рублей ($0,7 млрд) у «Независимой Нефтяной Компании» (ННК), которой управляет бывший президент «Роснефти» Эдуард Худайнатов. Еще в конце 2013 года, когда цена на нефть составляла примерно $100 за баррель, представленные руководству ННК оценки указывали, что полка добычи на «Конданефти» достигнет не более 0,5 млн тонн (10 тыс. баррелей в сутки), а освоение месторождений не позволит вернуть инвестиции. На этих месторождениях действует небольшая льгота по НДПИ (еще в 2012 году, когда мы впервые писали о тюменских пластах, все надежды на их рентабельность были обусловлены полным освобождением от НДПИ).

Аналогичным образом есть определенные сомнения насчет прогнозной добычи на Эргинском месторождении, геологическое строение которого аналогично «Конданефти», а расчетный пик добычи на котором составит 3,5 млн тонн (70 тыс. барр./сутки).

Если принять прогнозные данные компании по «Конданефти» и Эргинскому месторождению за чистую монету, то годовой прирост почти в 2% означает, что добыча жидких углеводородов по «Роснефти» будет расти темпом, вдвое опережающим ожидаемые темпы по России в целом. Однако это по-прежнему означало бы, что к 2022 году добыча в баррелях прирастет менее чем на 10% по сравнению с текущим годом.

Еще один подход к изучению роста заключается в измерении меняющейся рентабельности месторождений. Впервые мы использовали этот подход в отчете по «Лукойлу» в октябре 2016 года. На новых российских месторождениях (а также время от времени на некоторых более старых месторождениях) применяются различные налоговые льготы: снижение ставки НДПИ в отдельных регионах и на морских промыслах, льготный режим НДПИ по истощенным участкам и тяжелой нефти, а в ряде случаев и пониженная экспортная пошлина. Разница в рентабельности новых и старых месторождений в основном объясняется этими различиями в налогообложении.

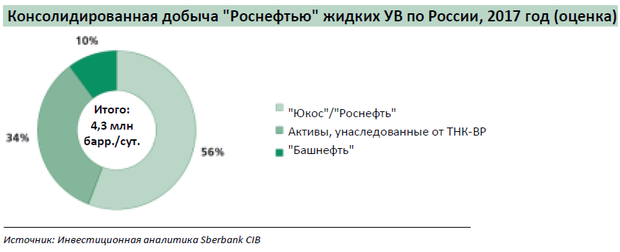

Естественно, что в абсолютном выражении «Роснефть» получает больше налоговых льгот, чем любая иная компания в России. По нашим оценкам, к 2019 году их суммарная стоимость достигнет $7 млрд. Однако, с учетом своего размера, до недавнего времени «Роснефть» получала наименьшее подкрепление за счет налоговых льгот из числа крупных интегрированных игроков. Ситуация несколько изменилась с приобретением «Башнефти» (где действуют большие субсидии на разведку и добычу), а также после недавней сделки с Министерством финансов, которой предусматривается десятилетнее снижение ставки налогов на Самотлорском месторождении, составляющее ежегодно по 35 млрд рублей ($0,6 млрд).

При этом на долю действительно рентабельных месторождений, где операционный денежный поток в расчете на баррель вдвое и более превышает показатели старых промыслов «Роснефти», на следующие пять лет придется всего лишь 4—6% добычи «Роснефти». Для сравнения: в «Лукойле» эта доля составляет примерно 16%. Более того, самые значимые налоговые льготы утратят силу уже в 2019—20 годах (по Таас-Юряхскому месторождению, по Требса и Титова), или в 2022—24 годах (Куюмбинское, Мессояхское, Юрубчено-Тохомское и Сузунское). Наконец, «Роснефть» поделится с «Газпром нефтью» двумя из своих самых рентабельных активов, а именно Куюмбинским и Мессояхским месторождениями, где применяются редкие каникулы с освобождением от экспортной пошлины, не консолидируя их в своей финансовой отчетности. (На самом деле Куюмбинское месторождение принадлежит «Славнефти», хотя ко времени ввода месторождения в эксплуатацию ситуация может измениться). В отличие от этого, «Лукойл» будет консолидировать все свои прибыльные новые месторождения, помимо принадлежащей ему 25%-ной доли в проекте по разработке Требса и Титова.

Рост за счет новых месторождений и приобретение активов можно выразить в эквиваленте старых месторождений, который в своем отчете по «Лукойлу» мы назвали «денежными баррелями». Притом, что в предстоящие пять лет добыча нефти по «Роснефти» в физическом объеме будет возрастать среднегодовым темпом 1,8%, с точки зрения «денежных баррелей» ее прирост будет составлять 2,8%. К 2025 году, если некоторые из нынешних налоговых льгот не будут продлены, между двумя показателями практически не останется никакой разницы.

По нашим оценкам, консолидированный рост объемов по «Роснефти» позволит добавить 15 млн тонн в год (300 тыс. барр./сут.), что составляет лишь половину от органического прироста добычи жидких углеводородов на 30 млн тонн в год (600 тыс. барр./сут.), который «Роснефть» указывает в качестве ориентира на 2022 год. Еще 6 млн тонн (120 тыс. барр./сут.) поступят за счет доли «Роснефти» от добычи с не включаемых в консолидированную отчетность Мессояхского и Куюмбинского месторождений. Возможно, в своих ориентировочных наметках компания имеет в виду сопоставление этих показателей с ситуацией до приобретения «Башнефти» в 2016 году, однако в таком случае рост не имеет органического характера и учитывается задним числом. Или же, возможно, она ожидает растущей добычи от совместных предприятий в Венесуэле, где в 2016 году имела долю в добыче размером 2,7 млн тонн, причем в текущем году эта доля должна была вырасти примерно на 30%. Последний из этих вариантов маловероятен, однако если именно его и имеет в виду «Роснефть», то данный рост не имеет значения, поскольку Венесуэла будет, скорее всего, и далее вытягивать деньги из «Роснефти», а не наоборот. (Этот вопрос мы обсуждаем ниже).

Миф об эффективности «Роснефти»

Когда в начале 2018 года руководство представит свою пятилетнюю стратегию, оно сосредоточится, по всей видимости, не столько на росте объемов добычи, столько на усилиях по сокращению издержек. В частности, оно желает сократить сроки строительства скважин, повысить производительность скважинных бригад и загрузку буровых (капиталовложения), а также сократить расходы на эксплуатацию скважин на 10% (операционные затраты).

Важно отметить, что у «Роснефти», как и у ее компаний-соперников в России, себестоимость добычи и капиталовложения на техническое обслуживание уходит на второй план перед лицом налогов на операционную деятельность. Мы только что рассмотрели, как на рентабельность могут влиять различия в налогообложении.

Даже снижение себестоимости добычи вдвое, для чего потребуются геркулесовы усилия, повысило бы прибыль «Роснефти» менее чем на $1,2 из расчета на баррель. Снижение капиталовложений в старые месторождения могло бы добавить немного больше экономии. Однако ни на этом, ни на другом направлении прошлые показатели не блещут.

Традиционно себестоимость добычи в расчете на баррель нефти была у «Роснефти» низкой, поскольку компания в ходе процедуры банкротства «Юкоса» купила первоклассный актив — «Юганскнефтегаз». Однако в рублевом выражении эти расходы более чем удвоились с 2012 года. Хотя следует полагать, что это можно связать с покупкой принадлежавших ТНК-BP активов не столь высокого качества, надо отметить, что себестоимость добычи продолжала нарастать даже после консолидации ТНК-BP в 2013 году и за четыре года выросла почти на 50%. Если бы не девальвация рубля, то ныне этот показатель превышал бы $7 в расчете на баррель, что ненамного ниже уровня в $8—13 на баррель у ведущих мировых игроков. (Мы говорим о росте рублевых расходов, поскольку все расходы на добычу и капиталовложения на цели ремонта осуществляются в рублях).

После приобретения ТНК-BP удельные капиталовложения на старых месторождениях сначала снизились, поскольку инвестиции в ТНК-BP в расчете на баррель нефти были ниже. Однако с тех пор этот показатель вырос на 70%, несмотря на разрекламированную «Роснефтью» консолидацию примерно 60% объемов бурения внутри компании к 2016 году (или даже именно по этой причине). Ныне компания полностью контролирует треть от общего расчетного числа работающих в России буровых установок.

Действительно, к настоящему времени суммарные денежные затраты «Роснефти» на эксплуатацию своих месторождений, по сути, соответствуют общеотраслевым показателям. Какие бы оставшиеся преимущества у компании ни имелись в плане себестоимости добычи, они сведены на нет высокими капиталовложениями на эксплуатацию старых месторождений.

«Роснефть» широко заявляла о проводившейся «сверху вниз» работе по повышению экономической эффективности, что сопровождалось рассказами в сталинском духе, когда обвинения в злоупотреблениях предъявлялись работникам на совещаниях руководства с последующим взятием под стражу. Цифры говорят об ином. Но даже без цифр поддерживать этот миф становится все сложнее. В мае текущего года «Роснефть» опубликовала на своем интернет-сайте объявление о тендере вполне в духе старого доброго «Газпрома». Ниже мы воспроизводим отдельные его части.

Неправильный газ

«Роснефть» также делает весьма значительный акцент на своем газовом бизнесе. Компания утверждает, что является вторым по величине в России производителем газа, а на долю ее в 2016 году приходилось 67 млрд куб. м добываемого газа (с учетом 49% акций в подразделении «Пургаз», которое управляется «Газпромом»), тогда как «Новатэк» добыл 66 млрд куб. м. По представлениям руководства, к 2020 году объем добычи должен повыситься примерно на 50%, достигнув 100 млрд куб. м, что составит четверть от добычи «Газпрома» на тот момент времени. На долю газа приходится более 20% от показателей «Роснефти» по добыче углеводородов, при измерении в баррелях нефтяного эквивалента, и к 2020 году эта доля должна повыситься до 27%.

Однако, эти цифры следует рассматривать в определенном контексте. Цифры из раздела «Обсуждение и анализ со стороны руководства» позволяют предположить, что в 2016 году «Роснефть» не смогла продать свыше 11 млрд куб. м добытого ею газа. Суммарный объем добычи включает обратную закачку в пласт на Ванкорском месторождении и Чайво, использование в собственных целях, а также объемы потерь при переработке попутного (нефтяного) газа. Добыча товарного газа на консолидированной основе (без учета «Пургаза») составила лишь 49 млрд куб. м, при этом «Роснефти» пришлось закупить почти 16 млрд куб. м на покрытие обязательств по контрактам, подписанным компанией за несколько лет до этого. В сравнении с этим «Новатэк» продает почти весь добываемый им газ.

Более важная оговорка касается экономики газа в «Роснефти». Помимо «жемчужины в короне» компании — подразделения «Роспан» (унаследованного после покупки ТНК-BP), а также некоторых объемов конденсата, добываемого на Ванкорском месторождении, почти весь добываемый «Роснефтью» газ представляет собой сухой газ сеноманских пластов. Сухой газ, рыночная цена на который определяется по регулируемым тарифам «Газпрома», стал намного менее рентабельным после девальвации рубля в 2014—15 годах. В пересчете на баррель нефтяного эквивалента его рентабельность в три раза ниже рентабельности добычи сырой нефти. Таким образом, повышение показателей добычи суммарных углеводородов хотя и является надлежащим учетом физических объемов, вводит в заблуждение с точки зрения экономических показателей.

После краха рубля финансовые показатели «Новатэка», естественно, держатся на конденсатном бизнесе этой компании. Принадлежащее «Роснефти» подразделение «Роспан» разрабатывает влажные ачимовские пласты — один из самых богатых конденсатом перспективных объектов в России. Его добыча нацелена на содержание конденсата свыше 30%, что аналогично месторождениям «СеверЭнергии» и уступает лишь юрским пластам на небольшом СП «Новатэка» с компанией Total под названием «Тернефтегаз».

К сожалению, почти никакие из производимых «Роспаном» жидких УВ не выиграют от экономики газового конденсата. Примерно два года назад «Роснефть» решила закачивать эти объемы в нефтепровод «Транснефти», тем самым получая прибыль от сырой нефти. Идея в том, чтобы подмешивать конденсат к вязкой нефти, которая добывается на месторождении «Русское», что позволит в первую очередь вести это месторождение в эксплуатацию. Однако, по нашим оценкам, это также означает отказ от годовой операционной прибыли в размере почти $600 млн на пиковых объемах добычи.

Таким образом, хотя валовая добыча газа по «Роснефти» может достичь 27% от всех объемов к 2020 году, доля газа в операционной прибыли, согласно нашим оценкам, составит лишь около 11% (прирост в сравнении с прошлогодними 9%). Иными словами, с нынешнего момента до того времени этот продукт добавит в показатель EBITDA менее $1 млрд, или примерно одну пятую от суммарного прироста EBITDA (остальное поступит от нефтяного бизнеса, переработки и сбыта).

«Роснефть» отложила в дальний ящик программу производства СПГ и ведет лоббистскую работу, добиваясь доступа к экспорту газа по газопроводам. Компания хотела бы направлять на Запад, в Европу, 10 млрд куб. м газа. В конечном итоге она также нацеливается на поставку примерно 8 млрд куб. м из Ленского кластера в Восточной Сибири, который сосредоточен вокруг Верхнечонского и Таас-Юряхского месторождений и располагается прямо на трассе будущего газопровода «Сила Сибири», идущего в Китай. «Газпром», имеющий монополию на экспорт газа из России по газопроводам, возражает против этого.

Однако после падения мировых цен на газ, экспорт по газопроводам во многом утратил актуальность для экономики газового сектора. Мы ожидаем, что европейские цены спотового рынка будут ограничены верхним пределом в среднем по $5 за млн БТУ ($180 за тыс. куб. м), при этом маловероятно, что «Роснефть» сможет продавать газ по премиальной цене. Более того, если «Газпром» утратит экспортную монополию, остается неясным, почему он один должен выплачивать особую надбавку по НДПИ, которая действует с 2016 года. Если исходить из того, что «Роснефть» убедит правительство вынудить «Газпром» отгружать за рубеж газ своего конкурента, но заплатит за это повышением налогообложения, то компания, согласно нашим оценкам, сможет заработать дополнительно всего лишь $16 за тыс. куб. м при поставках в западном направлении. Применительно к имеющемуся у нее контракту с BP объемом 10 млрд куб. м это обеспечит прибавку всего лишь в $160 млн, или примерно 0,5% от суммарного EBITDA компании.

Сила в Сибири?

Компания утверждает, что в конечном итоге могла бы отгружать газ дешевле по газопроводу «Северный поток», но это пока окончательно неизвестно. Что касается отгрузок в восточном направлении, то конечная стоимость газопровода «Сила Сибири», скорее всего, окажется столь высокой, что если «Газпром» установит инвестиционный тариф по этому маршруту, то «Роснефти» выгоднее будет вообще не добывать газ на Ленском кластере. (Мы полагаем, что китайский проект приводит к уничтожению стоимости и для «Газпрома», учитывая заложенную в его контракты низкую цену).

Третьим источником органического роста, указанным «Роснефтью», является улучшение ситуации в сфере нефтепереработки. Между тем за два последних года компания заметно снизила свои ожидания в отношении достижений на этом фронте и отложила цикл инвестирования на три-четыре года. В настоящее время мы ожидаем, что добавление гидроочистки, гидрокрекинга и установок коксования на нескольких НПЗ «Роснефти» повысит показатель EBITDA примерно на $2,5 млрд к 2023 году; это равнозначно повышению маржи примерно на $3 в расчете за баррель («Роснефть» прогнозирует прирост в $5 за баррель).

Еще в 2015 году заявленные «Роснефтью» планы предусматривали расширение пропускной способности существующих НПЗ примерно на 5 млн тонн; ныне этот проект отложен. Интересно, что капиталовложения при этом сократились всего лишь на 20%, причем за четыре следующих года осталось инвестировать примерно 400 млрд рублей ($6,5 млрд).

По нашему мнению, расширение сектора переработки, представляет для акционеров «Роснефти» угрозу, а не возможность. Компания будет нацеливаться на то, чтобы к 2022—25 годам довести долю нефтехимии в своих мощностях до 20%. Это позволяет предположить, что строительство Дальневосточного нефтехимического комбината (FEPCO) мощностью 30 млн тонн может действительно в какой-то момент начаться. К 2025 году «Роснефть» планирует вложить в нефтехимию $30 млрд.

Мы довольно глубоко изучали амбиции «Роснефти» в плане нефтехимии в своем отчете о компании от апреля 2012 года. С тех пор мало что изменилось. Идея неизменно заключалась в том, чтобы воспользоваться высокими экспортными пошлинами и тем самым пониженной внутренней ценой нафты (прямогонного бензина), которая служит сырьем. Но даже нефтехимический комбинат более разумного масштаба, на 3,5 миллиона тонн, предполагающий капиталовложения всего лишь в $5 млрд, согласно нашим оценкам, не обеспечивает двузначной доходности.

В июне этого года к такому же выводу пришло и Министерство экономического развития, добавив, что проекту также потребуется не менее $2 млрд государственного финансирования на развитие инфраструктуры. Между тем идея «Роснефти» сначала за $11 млрд построить на Дальнем Востоке НПЗ мощностью 12 млн тонн, чтобы поставлять нафту для нефтехимического комбината, может быть только шуткой.

Единственным спасительным вариантом стала бы ситуация, когда внешний партнер возьмет на себя контроль за реализацией этого проекта, а также примет сопутствующие ему риски. В сентябре 2016 года «Роснефть» и ChemChina подписали рамочное соглашение о создании СП, однако «Роснефть» будет владеть долей в 60%, а финансирование должно осуществляться по пропорциональному принципу. Этого недостаточно, и это и близко не соответствует лучшей практике финансового инжиниринга и ухода от рисков, которую на своих проектах по производству СПГ демонстрирует «Новатэк».

Как читать финансовую отчетность «Роснефти»

Если предполагать стабильную цену на нефть в $50 за баррель, то мы ожидаем, что за следующие пять лет три источника роста (кроме нефтехимии) внесут свой вклад в повышение EBITDA «Роснефти» на $4—5 млрд. В зависимости от того, как проводить этот расчет, он будет означать повышение операционной прибыли текущего года в пределах от 20% до 30%. Разница связана с подходом «Роснефти» к подготовке своей финансовой отчетности, который способен сбить с толку. Перед тем, как идти дальше, нам обязательно надо на этом остановиться.

В 2013—15 годах «Роснефть» получила от компаний BP, Trafigura, Glencore, Vitol и, что важнее всего, от CNPC, авансы за будущие поставки нефти в размере примерно $45 млрд. Примерно $29 млрд от этих авансов были выданы, когда рубль колебался на уровне 30—35 рублей за доллар. По своей сути, авансы представляли собой долг, выраженный в долларах США, поскольку «Роснефть» должна была поставить достаточные объемы нефти для соблюдения графика погашения, независимо от возможных цен на нефть.

После девальвации рубля в конце третьего квартала 2014 года (до уровня чуть ниже 40 рублей за доллар) «Роснефть» отразила в отчетности отрицательную валютную разницу в 95 млрд рублей ($2,6 млрд), в результате чего ее чистая прибыль за этот квартал оказалась нулевой. Вследствие этого был уволен главный бухгалтер «Роснефти». Новые бухгалтеры, по всей видимости, с согласия внешнего аудитора — фирмы Ernst and Young — приняли два решения, которые помогли «Роснефти» стабилизировать чистую прибыль, когда в четвертом квартале 2014 года рубль начал свободное падение. Первое решение заключалось в «замораживании» авансов на балансе компании в рублевом выражении по старому валютному курсу; второе решение, по сути, заключалось в амортизации отрицательной валютной разницы по обычному долгу за пятилетний период.

Отрицательной стороной этих решений стало то, что финансовая отчетность «Роснефти» сложнее поддается расшифровке и даже в определенной степени вводит в заблуждение, требуя следующих корректировок:

- Чистый долг. По утверждению компании, на конец второго квартала 2017 года ее чистый долг составлял $37,5 млрд. Данная сумма не включает никаких авансов. Если, исходя из приведенного в отчетах остатка и текущего валютного курса, добавить сюда авансы, то чистый долг, как представляется, составлял бы $67 млрд, что также недооценивает эту величину. Подлинная сумма чистого долга, — если рассматривать примерно $35 млрд оставшихся авансов по их фактической долларовой стоимости, составляет $73 млрд. Денежный остаток включает примерно $8 млрд средств, перенесенных бухгалтерами с четвертого квартала 2016 года в статью «долгосрочные инвестиции». При этом неясно, насколько ликвидна эта сумма в реальности. Таким образом, фактический чистый долг может превышать $73 млрд. Ради сравнения, на конец первого квартала 2013 года, то есть после включения компании ТНК-BP в состав «Роснефти», чистый долг составлял $64,5 млрд.

- Статьи прибыли и убытков. Нефть, поставляемая на основании прежних соглашений об авансировании, учитывается как выручка тоже по старому курсу (при более слабом рубле). При учете методом начисления такой подход занижает стоимость поставленной нефти, добавляя отрицательную валютную разницу прямо в выручку. Например, на этот год приходятся пиковые поставки по авансовым соглашениям, поскольку наступает срок встречных поставок по первым двум китайским траншам. Однако в выручке будет отражено всего лишь примерно $4,5 млрд из примерно $7,5 млрд поставок. К следующему году это соотношение должно примерно выровняться, а с 2019 года компания ежегодно будет погашать по $3,5 млрд, причем примерно две трети от этой суммы будут отражаться в выручке — часть поставок в погашение прежних авансов, предоставленных по прежнему валютному курсу, и почти целиком последний аванс.

Учитывая весь мусор, который сидит ниже операционной прибыли российских компаний ТЭК, а также необычно низкие затраты по амортизации, инвесторы традиционно предпочитали EBITDA как показатель прибыли и убытков, хотя он и не предусмотрен в учете по ОПБУ США. Если, подобно нам, вы рассматриваете авансы как долг и если EBITDA применяется как примерный показатель устойчивых операционных денежных потоков до уплаты налогов, то ту часть поставок, которая не отражается в выручке (примерно $3,2 млрд в 2017 году), следует добавить обратно. Таким образом, скорректированный показатель EBITDA по компании в 2017 году (оценка) составил бы примерно $23,5 млрд, а ее коэффициент чистого долга к EBITDA немного превысил бы 3,0.

Разница между двумя показателями, которая в этом году составляет примерно $3,2 млрд, должна к 2019 году уменьшиться до $1,3 млрд, поскольку на тот момент часть ранних авансов будет уже погашена, и наступит время срока погашения последнего из них. Между тем «амортизируемая» отрицательная валютная разница примерно по $2,2 млрд в год также должна исчезнуть к 2019 году, теоретически обеспечив значительное суммарное повышение чистой прибыли «Роснефти» в размере более $3 млрд (после уплаты налогов). Это внесло бы значительный вклад в более чем удвоение прогнозируемой нами чистой прибыли до $10 млрд к 2020 году, тем самым также удвоив дивиденды и достигнув доходности почти в 9% исходя из текущих котировок акций.

Однако произойдет ли это на практике? Компания, столь активно «управлявшая» своими прибылями и убытками до настоящего времени, может продолжить такую практику и в будущем, даже если явных средств для этого пока еще не видно. Мы рассматриваем этот момент ниже.

- Свободный денежный поток. Аналогичная логика распространяется и на оценку свободного денежного потока компании. Поскольку «Роснефть» не рассматривает авансы в качестве долга, а видит в них всего лишь уже оплаченные поставки, она исключает полную долларовую цену поставленной нефти из своего операционного денежного потока. (Если бы авансы рассматривались как долг, то их долларовая стоимость восстанавливалась бы в строку операционного денежного потока, а затем удалялась из финансового денежного потока. Это было бы своего рода трюком, характерным для учета методом начисления, однако при этом вернее отображающим реальную суть вещей). Корректировка на подобные суммы дает «подлинное» значение свободного денежного потока. Однако мы все же рассматриваем авансы в адрес PDVSA ($2,5 млрд за 2016 год и первое полугодие 2017 года) как снижение операционного денежного потока, поскольку эти кредиты выданы организации с рейтингом CCC.

Прогнозирование, основанное на вере

В финансовой отчетности «Роснефти» таится еще множество трюков. Например, компания рассматривает проценты, выплачиваемые ею по обычным долгам ($2,6 млрд в прошлом году), как денежный поток от финансовой деятельности и при этом считает проценты, которые получает на свои денежные средства, денежным потоком от операционной деятельности.

Однако, если отложить это в сторону, мы видим, что свободный денежный поток, скорректированный посредством обратного добавления авансов, увеличивается примерно с $5—6 млрд в этом году до почти $12 млрд в 2020 году и $14 млрд на пике в 2022 году. После обслуживания авансов и другого долга это позволит компании уверенно выплачивать свои дивиденды, которые, с учетом недавно повышенного до 50% уровня выплаты, должны к 2020 году более чем удвоиться, составив примерно $5 млрд (что означает доходность почти 9%). Как мы уже видели, более половины от увеличения прибыли будет достигнуто за счет того, что искусственно созданные проблемы бухгалтерского учета перестанут существовать.

Если исходить из того, что компания не будет больше приобретать активы и использовать денежные средства иным образом, то к следующему году «Роснефть» могла бы приступить к снижению долговой нагрузки. К 2023 году ее коэффициент чистого долга к скорректированному показателю EBITDA мог бы упасть до всего лишь 1,0.

При этом важно, что здесь предполагается сокращение капиталовложений в оборотные активы на $4 млрд с лишним. Обойти этот вопрос невозможно. Если мы хотим получить справедливую стоимость, которая хоть как-то приближена к текущим котировкам акций, мы обязаны исходить из снижения капиталовложений в будущем. Долговое бремя «Роснефти» так велико, что даже столь большие суммы конечных свободных денежных потоков, как $10 млрд в год, дисконтированные по ставке 10%, означают на данный момент, что стоимость акций составляет менее $30 млрд, или половину текущей рыночной капитализации.

Между тем ситуация такова, что в реальном выражении (в рублях) «Роснефть» сокращала капиталовложения лишь однажды, на 5% в 2014 году, когда США и Европа ввели против компании санкции, а будущее финансирование отличалось большой неопределенностью. (Тем не менее в том же году «Роснефть» все же умудрилась предоставить Венесуэле кредит на $4 млрд, и мы не рассчитываем на возврат этой суммы). Как мы уже видели, капиталовложения в поддержание старых месторождений нарастают. Поэтому наши исходные допущения, согласно которым капитальные затраты на «Юганскнефтегаз» резко сократятся после их прироста в текущем году, могут быть чрезмерно оптимистичными.

Здесь мы подходим к важнейшей части анализа. Почему «Роснефть» до сих пор не смогла уменьшить свой чистый долг и что это говорит об актуальности наших финансовых прогнозов?

По всему холсту

«Каждая удачная сделка, каждый шедевр требует определенных усилий», — сказал Сечин о приобретении компании Essar. Когда у него поинтересовались, можно ли сравнивать придавленную долгами компанию [«Роснефть»] с работой Микеланджело, он ответил: «Это скорее похоже на полотно Анри Матисса».

Интервью газете Financial Times, июнь 2017 г.

Председатель правления «Роснефти» не поклонник открытости. В результате лишь немногие источники способны углубиться в его мышление. Лучшие из доступных источников, неизменно русскоязычных, обычно приходят к двум выводам, которые неизменно основываются в основном на беседах с неназванными лицами. Первый вывод заключается в том, что Сечин верит в консолидацию капитала под контролем государства. Например, расширение «ИнтерРАО ЕЭС», где он занимает посты председателя совета директоров и председателя правления, воспринимается как сознательный отход от раздела РАО ЕЭС в 2006—08 годах.

Второй вывод, вытекающий из общедоступных исследований Сечина, заключается в том, что он не очень понимает и уважает принципы экономики. При этом в его публичных заявлениях сложно найти существенные свидетельства этому. Приводились цитаты из его диссертации 1998 года об инвестициях в системы транспортировки энергии, где он восхваляет ядерную и космическую программы СССР за достижение результатов «любой ценой». Однако в самом тексте автор не столько одобряет подобный подход, сколько утверждает, что проектное управление с прицелом на прибыль — новая концепция для России. Диссертация — если считать, что Сечин писал ее сам, — демонстрирует твердое понимание основных понятий, включая временную стоимость денег, чистую приведенную стоимость, норму прибыли и срок окупаемости.

Мышление Сечина иллюстрируется скорее делами, а не словами. Хотя дела эти несомненно намекают на государственнический подход, они позволяют скорее говорить об обычном для многих руководителей компаний и более прозаичном стремлении к быстрому расширению деятельности за счет чужих денег (средств акционеров или заимствований).

Ниже приведен перечень основных активов, приобретенных «Роснефтью» за период с 2011 года. Здесь отсутствует очевидная общая тенденция, пожалуй, за исключением вертикальной интеграции (бизнес нефтесервисов, нефтепереработка и розница). Разнородные активы принуждаются к сосуществованию, при этом объединяющая их точка зрения отсутствует: Матиссом тут и не пахнет.

Зачастую отмечают, что при Сечине «Роснефть» стремится стать крупным глобальным интегрированным игроком подобно компании Exxon. Например, в годовом отчете «Роснефти» за 2013 год провозглашалось возникновение «глобальной энергетической компании». Если стратегия действительно заключается в этом, то акции стоит продавать уже сейчас, поскольку, как только это прояснится, никто не станет платить нынешние котировки акций, находящиеся в двузначных значениях коэффициента P/E, за подборку разнородных активов, разбросанных по всему миру и управляемых из Москвы политическим назначенцем. (Рынок трудно убедить в правильности руководств в таком стиле даже российскими активами). Опять-таки, возможно, вы уже продали эти акции в 2013 году и рады этому. Исходное допущение, которое стоит за прогнозным обсуждением финансовых параметров, заключается пока в том, что стратегия «Роснефти» все же не заключается в глобальной экспансии.

Каков послужной список «Роснефти» как покупателя? Давайте рассмотрим ряд недавних покупок.

- По нашим оценкам, «Роснефть» согласилась почти вдвое переплатить за компанию Essar Oil (подробно см. в нашей записке «Роснефть»: Хинди-руси бхай, бхай», октябрь 2016 г.). По нашему мнению, компания, возможно, также согласилась в конечном итоге подстраховать всех прочих партнеров — UCP и Trafigura по принадлежащему им собственному пакету в 49% акций.

- Покупка «Роснефтью» пакета акций компаний Zohr у корпорации Eni означает, что проект оценивается в $5,3 млрд, что соответствует оценке чистой приведенной стоимости по версии фирмы WoodMac. Однако такая оценка исходит из полномасштабной ежегодной добычи 25 млрд куб. м на пиковом уровне уже с 2020 года, хотя месторождение открыто менее двух лет назад. Иными словами, «Роснефть» выплатила за этот актив полную стоимость, исходя из наилучшего возможного варианта, тем самым полностью освободив Eni от риска, связанного с этим пакетом акций, и не получив никакого дополнительного потенциала для себя.

- Мы уже рассматривали риски, связанные с добычей «Конданефти», и вероятную переоценку этого актива.

- Даже «Башнефть» обошлась компании на $1 млрд больше, чем определенная нами на тот момент справедливая стоимость.

Крупнейшее приобретение «Роснефти» — компания ТНК-BP, была, естественно, куплена при пиковых ценах на нефть за общую сумму $61,5 млрд, что сопоставимо с рыночной капитализацией всей «Роснефти» на текущий момент. В своем отчете от августа 2015 года под названием «Оборванное неиспользованное время» мы достаточно подробно рассматривали неудачный выбор российскими нефтяными компаниями моментов для распределения капитала.

Послужной список отнюдь не блестящий. С другой стороны, «Роснефть» продала крупные миноритарные пакеты акций в российских проектах разведки и добычи при приличных уровнях стоимостной оценки. Согласно нашим расчетам, подразумеваемая в ходе этих сделок цена нефти составляла $60—70 за баррель.

Тем не менее нам сложно понять логику этих продаж даже как инструмента для привлечения денежных средств. В совокупности проданные активы позволили профинансировать приобретения текущего года. Однако они во всех случаях связаны с российской разведкой и добычей, где «Роснефть» пользуется сравнительным преимуществом перед международными игроками (хотя, как мы видим, уже не имеет преимуществ перед российскими компаниями). С другой стороны, приобретенные активы разбросаны буквально по всему миру.

«На благо России»

Можем ли мы определить, какие активы «Роснефть» будет приобретать в будущем?

Напоминающий название фильма про Бората напыщенный заголовок последнего годового отчета «Роснефти» «На благо России» позволяет предположить, что не будет основным приоритетом в будущем и повышение стоимости для акционеров. Приоритетом остается борьба за некое абстрактное общенациональное благо. Руководство определило его как консолидацию капитала в собственности государства. Хотя это необязательно обозначает накопление активов «любой ценой», общее направление склоняется к неорганическому росту.

Популярная в России салонная игра — предсказать, кого из своих конкурентов «Роснефть» поглотит в следующую очередь. В секторе разведки и добычи мы видим буквально считанные объекты потенциальных покупок сколько-нибудь существенного размера. Ни один из этих активов, скорее всего, не окажется дешевым, если только не будет приобретен на аукционе в рамках банкротства, по аналогии с «Юганскнефтегазом» в декабре 2004 года (да и тот актив обошелся «Роснефти» почти в $10 млрд). Единственными оставшимися в стране частными крупными нефтяными компаниями являются «Лукойл», «Сургутнефтегаз», «Русснефть», динамично растущая «Иркутская Нефтяная Компания» и увязшая в долгах «Независимая Нефтяная Компания» (ННК).

Воздержимся от комментариев относительно шансов «Роснефти» на приобретение четырех первых компаний; отметим лишь, что нам кажется наивным часто высказываемое представление, что принадлежащие «Сургутнефтегазу» $42 млрд денежных средств просто лежат где-то и ждут, пока их приберет к рукам «Роснефть». «Роснефть», по всей видимости, пришлось бы выплатить за операционные активы этой политически защищенной компании справедливую стоимость или даже более того, а деньги «Сургутнефтегаза» к тому времени исчезнут.

Как сообщалось в российской прессе, «Роснефть» уже пыталась в 2005—2007 годах установить контроль над «Русснефтью». Что касается ННК, многие считают эту компанию механизмом для приобретения активов в интересах «Роснефти». По нашим оценкам, ее текущая долговая нагрузка (включая задолженность ее крупнейшей дочерней структуры «НК Альянс») составляет примерно $5 млрд, тогда как активы, которые ей удалось консолидировать, включая активы в разведке и добыче, а также Хабаровский НПЗ, отличаются низким качеством. Сделка с «Конданефтью» может указывать на готовность «Роснефти» переплатить за активы ННК, дабы вызволить группу из тяжелого финансового положения, поэтому важно отслеживать кривую добычи этого приобретаемого актива.

Если «Роснефть» твердо намерена продолжать стратегию построения империи, и при этом ей не удастся получить крупнейшие российские активы, такие как «Лукойл» или «Сургутнефтегаз», то массивность компании будет выталкивать ее как из отрасли, так и из России. В число проектов, которые уже объявлены компанией и которые могут также указывать на ее стратегию слияний и приобретений на перспективу, входят следующие:

- FEPCO — крупный нефтеперерабатывающий и нефтехимический комплекс на Дальнем Востоке РФ (см. описание выше).

- Нефтеперерабатывающий и нефтехимический комплекс Тубан мощностью 15 млн тонн на северо-востоке острова Ява в Индонезии (в свою очередь, индонезийская компания Pertamina может получить долю участия в месторождении Русское).

- Газопровод из Курдистана в Турцию пропускной способностью 30 млрд куб м. «Роснефть» не имеет здесь сравнительных преимуществ, и, учитывая вопросы разведки и добычи в Курдистане, газопровод вполне может многие годы работать на уровне гораздо ниже своей мощности. При этом мы не упоминаем о политических проблемах, отчетливо проявившихся за последние дни. Турция, долгие десятилетия воюющая с курдскими сепаратистами, может в будущем перекрыть этот газопровод.

- Судостроительный комплекс «Звезда» и связанная с ним «Восточная горно-металлургическая компания», которая будет поставлять на эту верфь стальной лист («этот проект… стимулирует развитие смежных отраслей и является ведущим фактором развития в регионе», — таким образом тогдашний председатель правления «Роснефти» обосновывал проект для акционеров в годовом отчете за 2016 год). Эта верфь представляет собой СП с участием «Роснефти», «Газпромбанка», а также материнской холдинговой компании «Роснефти» под названием «Роснефтегаз». К счастью акционеров «Роснефти», большую часть расходов на создание завода оплачивает «Роснефтегаз», а «Роснефть», по словам Сечина, вкладывает сюда «всего лишь» $2,5 млрд. Однако «Роснефть» будет ведущим покупателем судов и в этом смысле может «подстраховывать» будущие операции «Звезды».

Последний проект также подтверждает явное идеологическое стремление председателя правления «Роснефти» к консолидации корпоративного контроля по всей цепочке создания стоимости. Один из примеров — продолжающееся «коллекционирование» нефтесервисных активов; еще один пример — учреждение, по сути, контролируемого «Роснефтью» СП по производству вертолетов (которые широко используются в российской нефтедобыче на многих активах, куда невозможно добраться по дороге). «Звезда» — также неотъемлемая часть амбиций «Роснефти» по освоению морских промыслов Арктики. Это дорогостоящее предприятие может стать господствующей темой в будущем. Мы рассматриваем этот вопрос в посвященном Арктике разделе данного отчета.

Хотя мы не можем оценить стоимость возможных будущих сделок и крупных инвестиций, о которых пока не объявлялось, «Роснефть» сталкивается с серьезным препятствием: более высокая, чем у ведущих глобальных игроков, таких как Exxon или BP, стоимость акционерного капитала этой компании означает, что она всегда будет переплачивать за активы, которые также были доступны для покупки ее западным конкурентам.

Интересно, что приобретение активов в регионах, куда доступ крупнейшим западным компаниям закрыт, скажем, гипотетически, в Иране, может в итоге создать дополнительную стоимость, поскольку теоретически позволит «Роснефти» более жестко вести переговоры. Однако на практике в Венесуэле произошло нечто совершенно обратное; здесь «Роснефть» своим поведением напоминает незадачливого инвестора, постоянно удваивающего свои первоначальные вложения в компанию, скатывающуюся к банкротству. Если правительство Мадуро удержится во власти, то «Роснефть», по всей вероятности, останется нетто-донором Венесуэлы. Если оно потерпит крах, то «Роснефть» может потерять там все свои активы.

Проблема индуктивной логики

Сам факт того, что «Роснефть» вела себя определенным образом, не означает, что она продолжит так поступать и далее. Например, в последние годы распределение капитала в «Лукойле» заметно улучшилось.

Значительная часть аналитиков, занимающихся продажей акций, рекомендует «покупать» акции «Роснефти». Следует подразумевать, что эти аналитики пытаются уйти от ловушки индуктивной логики. Однако при этом представляется, что им надо продемонстрировать, почему компании следует изменить свое поведение.

В случае с «Лукойлом» руководство компании отрезвело, когда против России были введены санкции, совпавшие с падением цен на нефть. Санкции и падение цен на нефть ударили по «Роснефти» даже больнее, однако руководство компании не извлекло аналогичных уроков.

Одна из возможностей заключается в том, что новый акционер осуществлял бы более плотный контроль за решениями руководства. Однако компания CEFC China Energy, купившая 14% акций «Роснефти» у консорциума, возглавляемого Инвестиционным управлением Катара (Qatar Investment Authority), и получила от банка ВТБ значительный кредит на финансирование этого приобретения, скорее всего, таким акционером не окажется.

Эта организация печально известна своей непрозрачностью. Как сообщают, она связана с политическими элитами Китая. Журнал Fortune отмечал, что она набирает персонал из государственных и военных структур, а также присуждает своим работникам награды под названием «образцовый член партии».

Эта организация не похожа на акционера, который будет раскачивать лодку. Как заявил исполнительный директор CEFC Е Цзяньмин (Ye Jianming), по его мнению, роль корпораций — содействовать перераспределению национальных активов в масштабах общества. Такого рода мышление совместимо с подходом Сечина.

Компания BP, которая с 2013 года является акционером «Роснефти» и имеет 19,75% акций, также не удалось ограничить расширение «Роснефти»; возможно, она и не стремилась к этому. Поскольку «Роснефть» не раскрывает информации о том, как отдельные члены совета директоров голосовали по крупным сделкам, мы можем лишь сказать, что представители BP в совете директоров либо соглашались с предложениями руководства, либо не сумели убедить других членов совета директоров голосовать против них.

Если реформы «Роснефти» изнутри маловероятны, могут ли внешние события заставить компанию сменить курс? Полностью такую возможность отвергать нельзя. Однако, если совокупное воздействие резкого снижения цен на нефть и западных санкций не помогло улучшить распределение капитала в компании, неясно, что тогда может привести к такому результату.

Если мы правы в своем тезисе, что стратегию «Роснефти» почти целиком определяет один человек, то аналитики и инвесторы, утверждающие, «Роснефть» вот-вот изменит курс, должны таким образом предполагать, что председатель правления «Роснефти» намеренно проведет переоценку ценностей или же отойдет от своей роли в компании. Оба варианта представляются нам маловероятными. Поэтому, хотя мы действительно используем индуктивную логику и не можем в каком-либо смысле «доказать» свое утверждение, что «Роснефть» и далее будет проводить политику неорганической экспансии, то «бычий» взгляд на «Роснефть», которая в будущем будет генерировать обильный свободный денежный поток и делиться им с инвесторами, оправдан в еще меньшей степени.

Безличностный обмен

Инвесторы, которые придерживаются скептического взгляда на «Роснефть», также могут уже не беспокоиться о доле компании в индексе MSCI. Еще в августе 2015 года мы предупреждали, что индекс придает компании слишком много веса, учитывая долларовую стоимость ее акций в свободном обращении (см. «Роснефть»: Фантасмагория для коротких позиций», август 2015 года). В результате было рискованно держать заниженное количество акций этой компании в портфеле в случае общего оживления фондового рынка. Именно этот сценарий и разыгрался на следующий год, когда «Роснефть» обошла индекс РТС почти на 80%.

Однако ныне эта ситуация исправилась сама по себе. «Роснефть» уже не та компания, у которой в свободном обращении находятся акции на $3 млрд; сейчас эта цифра превышает $5 млрд, что ближе к доле компании в основных индексах.

Это означает, что в расчете на каждый доллар притока средств в индексные или квази-индексные фонды, «Роснефть» по-прежнему получит большую долю, чем «Газпром» или «Лукойл», но разница не будет очень большой. Большой разницей ныне может похвастаться «Татнефть» и, что касается индекса 10-40, «Транснефть».

Акции «Роснефти» отличаются повышенной волатильностью по сравнению с рынком (показатель «бета»). Однако это вытекает из долговой нагрузки компании, а не из предложений о покупке или продаже со стороны индексных фондов. Акции могут расти быстрее рынка при росте цен на нефть и наоборот, однако это явление, во всяком случае, больше не усиливается несоразмерным объемом торговых операций с индексных счетов.

Единственной остающейся причиной не рекомендовать инвесторам пониженную долю акций «Роснефти» в портфеле остается то, что «бычьи» прогнозы могут полностью или частично оказаться верны. В конечном итоге наши финансовые расчеты не слишком далеки от консенсусного уровня; единственное отличие в том, что мы не до конца верим им. Но что если компания действительно возьмет долгую паузу с приобретением активов, разберется с нарастающими издержками и сократит долги?

Что, если она просто позволит перестать действовать бухгалтерским корректировкам, снижающим чистую прибыль, не меняя остальных элементов стратегии? Учитывая, что «Роснефть» никогда не будет поглощена и не столкнется с возможностью банкротства, будет ли инвесторов и в самом деле беспокоить сокращение оставшейся ценности акционерного капитала, если через пару лет они получат дивидендную доходность в 9%?

Поскольку «Роснефть» до сих пор химичила со своими финансовыми результатами (см. приведенное выше описание), наша убежденность даже и в этом конкретном аспекте не очень сильна. Раскошелится ли «Роснефть» или нет, во многом зависит от того, захочет ли это делать руководство компании. Это, свою очередь, будет во многом зависеть от того, удастся ли государству заставить холдинговую компанию «Роснефтегаз» делиться получаемыми от «Роснефти» дивидендами: если государство добьется своего, то стимул для выплаты снизится.

Даже если «Роснефть» и заплатит, она не сможет бесконечно финансировать годовой дивиденд в размере $5 млрд за счет долговой нагрузки. Рано или поздно рынок учтет этот момент в оценке акций компании. Финансовый директор «Роснефти» публично заявлял, что компанию устраивает ее нынешняя долговая нагрузка. Ее внутренний целевой показатель по обычному долгу примерно вдвое превышает нынешний уровень долга. Это позволяет предположить, что руководство готово набирать дополнительные долги по мере снижения объема авансов. Из этого, по идее, следует, что будущий свободный денежный поток, за исключением дивидендов, будет реинвестироваться. Мы уже рассмотрели послужной список в сфере инвестиций.

Чтобы занять нейтральную, не говоря уже о «бычьей» позиции по «Роснефти», нужно, чтобы очень многое сработало как нужно, в первую очередь в голове одного конкретного человека. Мы пока не вполне готовы в это поверить.