«Бум сменится кризисом». Эксперты предсказали банкам новые проблемы

Аналитики «Эксперт РА» предупредили о росте плохих долгов на горизонте двух лет

Аналитики «Эксперт РА» предупредили о рисках нового кризиса плохих долгов. С падением маржинальности корпоративного бизнеса банки принялись агрессивно кредитовать население, несмотря на стагнацию его доходов. По прогнозам агентства, в ближайшие два года это приведет к росту уровня проблемной задолженности. Пока она находится на минимуме с начала 2015 года. Подробнее — в материале «Реального времени».

Кризис на горизонте

Рейтинговое агентство «Эксперт РА» предрекает банкам проблемы с просроченной задолженностью. По мнению агентства, в перспективе двух лет доля невозвратных ссуд вырастет, и нынешний розничный бум сменится кризисом. Предпосылки для этого формируются сегодня, когда банки, столкнувшись с застоем в корпоративном сегменте, усиленно кредитуют население в условиях стагнации его доходов.

За год, с августа прошлого года по август 2018-го, долги россиян перед банками увеличились на 19,7% — до 13,56 трлн рублей. Это самый быстрый рост с 2014 года (с августа 2015-го по сентябрь 2016-го объем задолженности сокращался). Реальные доходы граждан перестали падать только в начале этого года, и пока их рост едва заметен — +2,6% в годовом выражении по итогам января — июля.

Надеяться на быстрое восстановление доходов не приходится: наоборот, население станет еще менее платежеспособно в результате повышения НДС, роста цен на топливо и ослабления рубля. Это, пишут аналитики, приведет к росту дефолтности в розничном сегменте в 2019—2020 годах.

Реальные доходы и задолженность россиян перед банками в % к аналогичному месяцу предыдущего года

У банкиров есть свои мотивы делать ставку на розничный сегмент. «Первоклассные корпоративные заемщики приносят лишь символическую маржу, поэтому сектор и разогнал маховик розницы на полную, — ранее говорил «Реальному времени» директор по банковским рейтингам «Эксперт РА» Владимир Тетерин. — Опасность заключается в том, что банки зачастую недооценивают долгосрочные риски розничного направления. Притом что на данный момент нет ощущения, что граждане в будущем будут с оптимизмом смотреть в свои карманы».

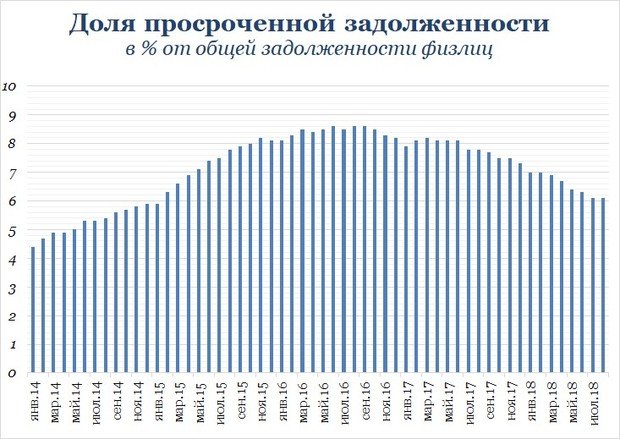

Доля просроченного долга в рознице снижалась примерно с осени 2016 года; сейчас она относительно невелика — чуть более 6% от общей задолженности физических лиц перед банками. Пик проблем приходился на июнь — сентябрь 2016-го, когда уровень просрочки превышал 8,5%.

ЦБ за последнее время много раз предупреждал о пузыре в потребительском кредитовании. Чтобы охладить рынок, он увеличил коэффициенты риска по ссудам.

Но ухудшение качества портфелей при минимальном за последние несколько лет уровне резервирования по рознице, а также переход на стандарт МСФО 9 уже скоро потребуют от банков масштабной дооценки рисков. В ближайшие годы розничное кредитование перестанет быть полноценным драйвером, а большинство банков не смогут компенсировать отчисления в резервы выдачей новых кредитов. Как следствие, сохранить текущий уровень рентабельности им не удастся, утверждает агентство.

Последний островок рентабельности

По просьбе «Реального времени» прогноз «Эксперт РА» прокомментировали авторы популярных телеграм-каналов.

- Канал «Рисковик»:

«На мой взгляд, розница (при всех ее рисках) — практически единственное направление банковского бизнеса, которое для средних банков может оставаться рентабельным. При этом риски вполне управляемы, а возвратность проблемной задолженности выше, чем в корпоративном кредитовании или на рынке бондов. Текущий рост также обусловлен снижениями ставок вплоть до уровня 11,5% годовых в крупнейших банках, что позволило хорошим клиентам перекредитоваться, увеличив сумму при сохранении ежемесячных платежей. Сектор розничного кредитования будет расти, может быть, темпы несколько снизятся, учитывая стабилизацию ставок».

- Канал «Бондовик»:

«Бум потребительского кредитования за последние полтора года связан отчасти с отложенным спросом населения и некогда жестким риск-менеджментом кредитных организаций в период активной фазы падения российской экономики несколько лет назад, когда банки практически никого не кредитовали, тогда как домашние хозяйства предъявляли интерес к заемным продуктам. Интересно обратить внимание, что с 2017 года весь портфель выданных розничных кредитов финансировался за счет краткосрочных депозитов физических лиц, то есть по сути более самодостаточное население кредитовало более бедное. Таким образом новые кредиты выдавались с очень большой чистой процентной маржой, поэтому банки имеют в этом плане хороший запас буфера абсорбции. Вместе с тем розничный бизнес не является фактор проблем кредитных организаций, конечно, если это не профильное направление. Основные риски остаются на корпоративных портфелях, многократно реструктуризированные и пролонгированные. Не стоит забывать, что займы, выданные нескольким юридическим лицам, часто превышают капитал банка, тогда как с розницей таких напряжений не бывает. В целом ухудшение платежеспособности вполне возможно на фоне повышения НДС и долговой нагрузки всего населения, так как реальные располагаемые доходы населения продолжают демонстрировать не обнадеживающие результаты».

- Канал banki:

«Как следует из исследования, за последний год объем задолженности физлиц перед банками вырос на 19%, достигнув показателей 2014 года. Не сомневаюсь, что мрачный прогноз о наступлении нового кризиса сбудется. И причина тому — не действия регулятора, а сами банки, которые будут вынуждены ужесточить условия выдачи кредита, скорректировать скоринговые механизмы».

- Канал «Небрехня»:

«Естественно, риск просрочек увеличивается в связи с общим бумом кредитования розницы. Корпоративное кредитование, увы, снижается поэтому банки ищут выход в увеличении кредитования потребительского сектора. Однако и тут возникает проблема просрочек, причем у закредитованного несколько раз населения просто нет другого выхода, кроме как увеличивать массу потребительских кредитов за счет общего снижения доходов. Берут кредиты — закрывают старые займы, возникают новые — и опять приходится брать кредиты. Растет уровень просрочки, банки вынуждены увеличивать резервирование по дефолтным кредитам, ужесточать правила выдачи кредитов, корректировать скоринговые механизмы и прочее. Замкнутый круг, в общем, однако отказываться от кредитования розницы они вряд ли уже могут».

Кто кого

Несмотря на то, что крупные игроки забирают все большую часть бизнеса, шансы удержать клиентов остаются даже у небольших банков, пишет «Эксперт РА». Для многих мелких участников рынка «спасительной соломинкой» стало смягчение требований к уровню рейтинга, необходимому, чтобы иметь право выдавать гарантии по госконтрактам — именно в этот сегмент переместится конкуренция. Но без проведения работы по диверсификации доходов около 30 банков с 2020 года не смогут удовлетворять даже лояльным требованиям и не будут допущены к рынку гарантий.

В отсутствие точек роста продолжится вымывание с рынка слабых игроков. «В свою очередь устойчивые середняки и узкоспециализированные банки все чаще будут становиться претендентами на поглощение банками федерального уровня. Кроме того <…>, продолжится отчетливо заметный тренд на консолидацию банков, образующих банковские группы», — предсказывают аналитики. По их прогнозам, к началу 2020 года на долю 20 крупнейших банков будет приходиться до 82-83% от общих активов сектора (сейчас они контролируют 80,4% активов).

На горизонте двух лет «Эксперт РА» ждет несколько сделок слияния и поглощения. Речь идет об объединении «Совкомбанка» с «Росевробанком» и банком «СКИБ»; банка «Возрождения» и ВТБ; «Связь-Банка» с «Глобэксбанком»; объединения подконтрольных «Татнефти» банков «Зенит», «Девон-кредит», «Зенит-Сочи», «Спиритбанка» и «Липецккомбанка»; а также объединения «здоровых» активов ФК «Открытие», «Бинбанка», «РГС Банка» и «Траста».

Свой прогноз по кандидатам на поглощение дали телеграм-каналы. По мнению авторов «Рисковика», это банк «Восточный», «Русский стандарт» и «Абсолют Банк» (или его ипотечный портфель). «Возможно, дойдет и до крупных универсальных регионалов — УБРиР и «Ак Барса», — говорится в ответе канала.

«Главные претенденты на поглощение — это мелкие и средние региональные банки. Более того, зачастую их собственники были бы рады «продаться» кому-то из федералов, но не могут сойтись в цене, — говорят авторы канала Вanki. — Очевидно, что мелкие банки не могут конкурировать с топ-50 ни в качестве услуг, ни в технологиях, ни в предлагаемых условиях. Их путь — продаваться, тихо загибаться или резко меняться».

«Небрехня» предсказывает дальнейшее увеличение доли государства: сейчас в активах 10 крупнейших банков она приближается к 80%, и ситуация будет усугубляться. «Самые вероятные претенденты на поглощение — это «Азиатско-Тихоокеанский банк (и это уже фактически объявлено), банк «Восточный»; ожидаем итогов сделки по банку «Возрождение». Более мелкие банки будут уходить с рынка тихо и практически незаметно. Возможны большие потрясения и слияния даже крупных банков, ходят слухи вокруг «Альфа-Банка», и уже, как мы видим, в банк начали частично перегружаться менеджеры из ВТБ. В любом случае в ближайшие два года банковский сектор будет штормить и количество банков уменьшится примерно втрое».