Страхование валютных рисков: теория и практика

Последние события в российской экономике заставили многие компании задуматься о том, каким образом можно снижать риски, вызываемые резкими колебаниями курсов валют. В периоды, когда национальная валюта страны остается стабильной по отношению к большинству аналогов основных внешнеэкономических партнеров, компании могут не обращать внимания на данные риски, так как они выглядят совершенно несущественными, а значит, ими вполне можно пренебречь без значимого влияния на финансовые показатели компании. Ситуация меняется, когда по рублю формируется повышенная волатильность, а изменения курса могут в течение года достигать двухзначных значений как в большую, так и в меньшую сторону. Конечно, происходит это не так часто (за последние 10 лет так было два раза — в 2008 и 2014 годах, все остальное время курс рубля был относительно стабильным), но именно в эти годы многие компании могли не только недосчитаться прибыли, но и получить существенный убыток из-за переоценки как собственной продукции, так и сырья и комплектующих, использовавшихся в производстве.

Данному риску больше всего подвергаются компании, которые либо продают свой товар зарубежным покупателям, либо несут часть операционных расходов в иностранной валюте. Первая группа — экспортеры, в основном в нашей реальности здесь речь идет о продаже природных ресурсов (увы, такова структура российской экономики), соответственно, чаще всего ими являются крупные предприятия и холдинги, у которых уже налажено валютное хеджирование. Вторая группа — импортеры. Здесь уже большая часть такого рода компаний — мелкий и средний бизнес, который пока очень редко пользуется механизмами страхования от валютных рисков. Третья группа — те, кто привлекает финансирование в иностранной валюте, чтобы снизить свои расходы из-за разницы процентных ставок ЦБ РФ и, к примеру, Европейского центрального банка или Федеральной резервной службы США. Наиболее неоднородная группа: здесь могут быть как наиболее крупные квазигосударственные организации (в частности банки), так и небольшие локальные компании, которые делают ставку на информационную открытость и, как следствие, более привлекательные условия привлечения средств с открытого рынка.

Впрочем, мы слишком далеко отошли от темы. Зачем же все-таки нужно страхование валютных рисков? Во-первых, конечно же, чтобы минимизировать возможные потери от изменения курсов валют, которые иногда бывают действительно слишком сильными. К примеру, 16 декабря 2014 года дневное изменение котировок доллара к рублю составило почти 30%, что, конечно же, вызвало панику как среди населения, так частично и среди компаний. К примеру, допустим, что вы занимаетесь на территории РФ производством автомобилей. При этом существенную долю комплектующих вам поставляют ваши контрагенты из Германии, то есть платежи происходят в евро. На основе всех издержек, в том числе и на покупку этих деталей, вы можете прогнозировать какие-то результаты по основным финансовым показателям (выручке и прибыли) компании в зависимости от розничных цен ваших автомобилей (зачастую этот параметр может быть не всегда подвластен вам).

Теперь представим ситуацию, когда рубль падает к евро ровно в два раза. Цена комплектующих в рублях также возрастает в два раза, так как стоимость поставок, скорее всего, фиксирована в евро, ведь ваши контрагенты не станут вдруг продавать вам свой товар в два раза дешевле только потому, что вы их старый приятель. Скорее всего, они смогут найти покупателя выпадающим объемам поставки достаточно быстро, так что вам придется оперативно реагировать на изменения правил игры. В итоге вы стоите перед выбором: или оставить свои розничные цены без изменений и существенно снизить рентабельность бизнеса (часто полностью потерять прибыль и отработать год в убыток) из-за роста издержек или сохранить рентабельность, но повысить отпускные цены, что в среднесрочной перспективе может привести к сокращению спроса со стороны конечного потребителя. Логично предположить, что оба варианта развития событий не будут устраивать предприятие, но в отсутствие альтернативы ему придется выбирать.

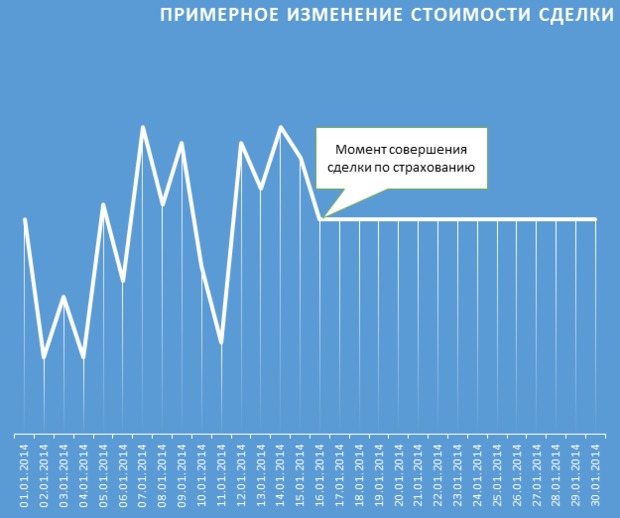

Именно в такой ситуации пригодилось бы страхование валютных рисков. Работает оно достаточно просто: в момент совершения любой внешнеторговой сделки вы покупаете/продаете такое же (или меньшее, если хотите уменьшить, но не исключить риск) количество валютных форвардов/фьючерсов, чтобы ваша позиция была разнонаправлена с вашим кредитом/дебетом по основной сделке. К примеру, вы подписали контракт на покупку комплектующих по $100/штуку с оплатой через месяц, когда биржевой курс USD/RUR был на уровне 45 рублей за доллар. В такой ситуации вам надо оформить форвард на покупку долларов за рубли через 30 дней по текущему курсу или совершить аналогичное действие с контрактом Si на Московской бирже. Все, теперь вы можете спокойно использовать текущую оценку объема сделки у себя в отчетности, он зафиксирован. Если в ближайшее время доллар вырастет, то ваша форвардная позиция принесет вам прибыль в размере увеличения стоимости основного контракта в рублях и наоборот.

При этом стоит отметить, что для совершения такого рода хеджирования не потребуется существенного увеличения операционных издержек из-за расширения штата сотрудников — чаще всего компании бывает выгодно пользоваться пакетированными услугами финансовых организаций, которые будут в полной степени вести ваши внешнеторговые операции и в меру необходимости их страховать. Интересно, что часто предприятия не хотят заниматься этим вопросом, мотивируя тем, что это приведет к дополнительным издержкам, которые негативно скажутся на прибыльности бизнеса. Мне кажется, это не совсем верный подход. Страхование уже достаточно давно широкого используется во всех сферах деятельности человека, в частности юридические лица страхуют не только свои грузы, но и имущество, сотрудников и ответственность. Почему же не применять данный подход и при возникновении валютных рисков? Думаю, что лучше небольшое в рамках доли процентных пунктов снижение рентабельности по чистой прибыли, чем вероятность банкротства в момент нестабильности на валютном рынке.

В следующий раз мы попробуем вернуться немного назад, к финансированию операционной деятельности компании, и попытаемся разобраться, зачем компании могут быть нужны заемные средства и какими способами МСБ может их получить на привлекательных условиях. Вариантов много, и все они имеют свои нюансы, так что бизнесу действительно есть из чего выбрать.

Антон Сороко, аналитик ИХ «Финам»

Фото: rg.ru, sdelanounas.ru, ironhorse.ru