Ипотека в Татарстане: занимаем меньше, отдаем хуже и больше

По данным ЦБ, количество выданных жилищных кредитов в Татарстане по сравнению с прошлым годом снизилось на 29%. При этом их объем за тот же период рухнул и вовсе на 33%. Тем временем просроченная задолженность по ипотечным кредитам, хотя и находится пока на низком уровне, уже показала предпосылки к резкому росту. Эти и другие тенденции рынка ипотечного кредитования — в обзоре аналитической службы «Реального времени».

Минус треть объемов

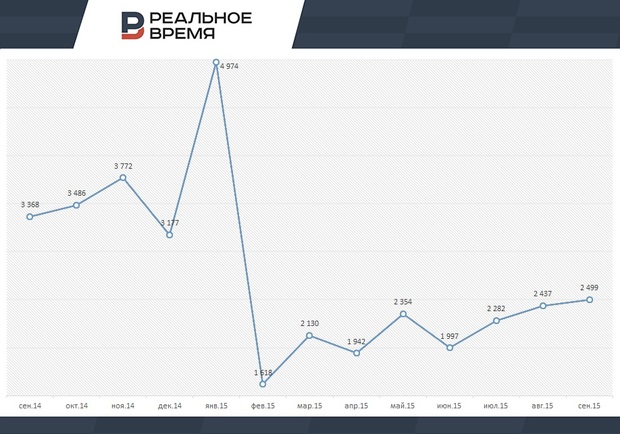

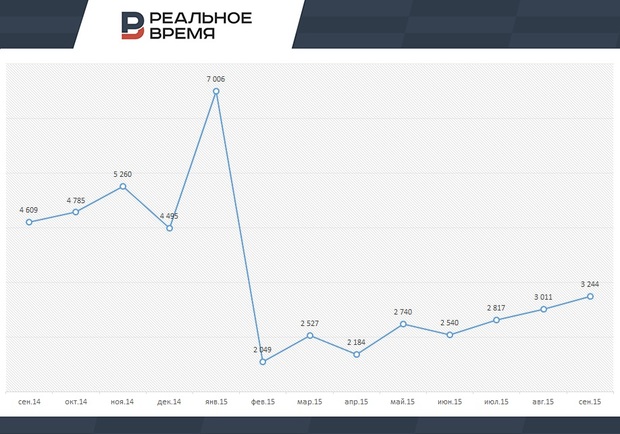

Число выданных жилищных кредитов, предоставленных банками физическим лицам в РТ, за 8 месяцев 2015 года упало почти на треть по сравнению с аналогичным периодом прошлого года (среднемесячная выдача сократилась на 26%). По данным ЦБ, этот показатель на 1 сентября 2015 года составил 17 259 штук, что на 29% меньше, чем на 1 сентября 2014 года – 24 290 штук. Общий же объем предоставленных ипотечных жилищных кредитов снизился на 33% — банки «недодали» «физикам» ипотеки на сумму более 10 млрд рублей.

Количество выданных жилищных кредитов, шт.

Динамика объема выдачи ипотечных кредитов, млн руб.

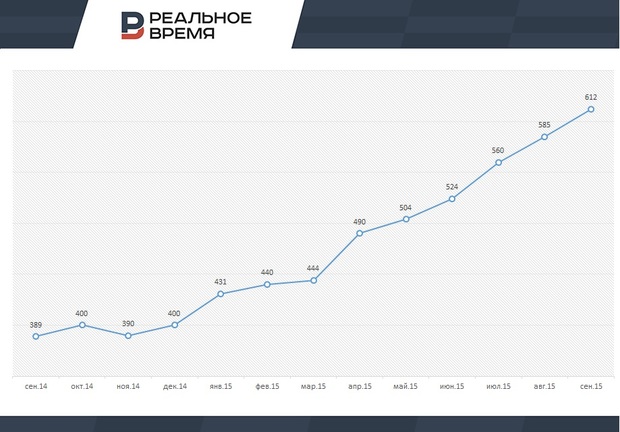

Несмотря на то что просрочка по ипотечным кредитам находится на низком уровне 0,7%, наблюдается резкий ее рост. За год показатель просроченной задолженности увеличился на 157% — с 389 до 612 млн рублей.

Просроченная задолженность по жилищным кредитам, млн руб.

Если сравнивать с началом года, то динамика выдачи и объемов ипотеки положительная. Оно и понятно — на фоне резкого удорожания денег для банков минувшей зимой жилищное кредитование рухнуло, оказавшись под угрозой полного исчезновения.

Господдержка исказила картину рынка

Тем временем, несмотря на рост средней стоимости недвижимости — по крайней мере на первичном рынке, — снижается средний размер выдаваемого банками ипотечного кредита и растет средний размер ежемесячного платежа. Если в сентябре 2014 года он равнялся 1,41 млн рублей, то в сентябре 2015 года – уже 1,205 млн рублей. Хотя, если сравнивать с началом года, наблюдается тренд на увеличение, но до показателей прошлого года еще далеко. Причины снижения среднего размера ипотечной ссуды, по мнению банкиров, связаны с тем, что большая часть ипотечных кредитов была выдана на приобретение первичного жилья, ставка по которому благодаря господдержке существенного меньше, чем ставка на «вторичку», а во-вторых, заемщики не только стали брать такие кредиты, платеж по которым будет для них комфортным, но и выбирают более дешевое жилье.

Средний размер ипотечного кредита, тыс. руб., данные НБКИ

В банке «ВТБ24» в Татарстане, например, средняя выдача по ипотечному кредиту в сентябре 2015 года составила 1,62 млн рублей, что на 12% меньше показателей сентября прошлого года (1,85 млн рублей). На этот показатель влияют в разное время совершенно разнообразные факторы, констатирует заместитель управляющего ВТБ24 в Татарстане Александр Михалицын. «Я бы не придавал динамике средней суммы кредита серьезное значение. Например, в автокредитовании запускается какая-нибудь спецпрограмма на автомобили в ценовом сегменте 500-700 тысяч рублей, это сразу же влияет на потребительский спрос в данном сегменте — значит средняя сумма будет варьироваться в пределах 350-400 тысяч рублей с учетом первоначального взноса. В ипотеке на это может повлиять начало продаж в каких-то крупных жилых комплексов. В кредитах наличными могут измениться параметры кредитования, банки могут более лояльно подходить к оценке рисков и утверждать более высокие суммы кредитов для клиентов».

В отделении «Банк Татарстан» Сбербанка России связывают изменения среднего чека с тем, что у населения снизилась платежеспособность из-за сложившейся ситуации в стране, хотя при этом уточняют, что средний размер ипотечного кредита, если сравнить данные за 9 месяцев 2014 года и за 9 месяцев 2015 года, остался на прежнем уровне, а вот средний размер потребительского кредита ощутил небольшое падение: по данным за 9 месяцев 2014 года, составлял 163 тысячи рублей, а за 9 месяцев 2015 года составил 143 тысячи рублей.

В банке «Аверс» средний чек у заемщиков в 2015 году не изменился по сравнению с 2014 годом и составил порядка 1,25 млн рублей. Средний срок по сравнению с 2014 годом также не увеличился и составляет в среднем 12 лет. Как отметил заместитель председателя правления банка «Аверс» Ренат Шакиров, стабильность таких факторов, как средний чек и срок, связана с тем, что основная целевая аудитория заемщиков банка относится к среднему слою населения, которая в основном ориентирована на приобретение жилья эконом-класса: «В 2014-2015 годах у данной группы населения роста реального уровня доходов не отмечено. Средний же срок в 12 лет связан исключительно с экономической целесообразностью, поскольку увеличение срока кредита выше 15 лет не сильно сказывается на размере ежемесячного платежа по кредиту», — отмечает он.

Что удивительно, так это тот факт, что вырос средний ежемесячный платеж на одного заемщика – с 17,2 до 18,2 тысячи рублей. И это на фоне ежемесячного снижения средневзвешенной процентной ставки с 14,67% на начало года до сентябрьских показателей в 14,2%. Данная диспропорция связана в первую очередь со снижением средневзвешенного срока кредитования, который с начала года снизился на 12 месяцев.

Средневзвешенный срок жилищного кредитования, месяцев

«Партнеры ищут нестандартные пути продаж»

Если первичный рынок жилья поддерживается программой субсидирования ипотеки, то, для того чтобы хоть как-то растормошить вторичный рынок, банки идут на улучшение условий по кредитам. Несмотря на то что ключевая ставка осталась без изменений, банки продолжают хоть и ненамного, но понижать процентные ставки.

БАНК | ФЕВРАЛЬ | АПРЕЛЬ | ИЮНЬ | АВГУСТ | ОКТЯБРЬ |

Ак Барс Банк | 15,90% | 14,90% | 14,90% | 14,90% | 14,50% |

Татфондбанк | 20,99% | 15,49% | 15,49% | 14,49% | 13,49% |

Аверс | 13,75% | 16,00% | 13,75% | 16,10% | 14,10% |

ИнтехБанк | 15,25% | 15,25% | 14,50% | 14,50% | 13,75% |

Акибанк | 16,00% | 15,00% | 14% | 14,00% | 14,25% |

Тимер | 18,25% | 15,50% | 15,50% | 15,50% | 15,50% |

Спурт | — | 22,50% | 22,50% | 22,50% | 22,50% |

Энергобанк | 20,50% | 18,00% | 17% | 16,00% | 14,25% |

Татсоцбанк | 17,00% | 16,00% | 15% | 14,25% | 14,25% |

Банк Казани | 16,00% | 16,00% | 15,75% | 15,25% | 14,95% |

Камский коммерческий банк | 16,00% | 15,50% | 15,50% | 15,00% | 15,50% |

Автоградбанк | — | 20,00% | 14,60% | 14,60% | 14,60% |

АвтоКредитБанк | 23,00% | 23,00% | 23% | 23,00% | 23,00% |

Сбербанк | 15,50% | 15,50% | 15,50% | 14,00% | 13,95% |

ВТБ24 | 15,95% | 15,95% | 14,95% | 14,00% | 14,00% |

Россельхозбанк | 18,00% | 18,00% | 17,50% | 15,50% | 15,50% |

Банк Москвы | 15,95% | 15,95% | 14,95% | 14,00% | 13,00% |

Газпромбанк | 15,75% | 15,75% | 15,25% | 14,50% | 14,00% |

Город | 15,75% | 15% | 14% | 13,25% | 13,25% |

Помимо улучшения условий по ипотечным кредитам есть и другие инструменты, которые могут оживить рынок вторичного жилья. «Это можно сделать двумя способами: увеличением доходов населения или же снижением текущей стоимости жилья. Рыночные продавцы могут влиять оперативно только на второй фактор. В следующем периоде ценам на вторичное жилье эксперты пророчат два пути движения. Некоторые считают, что нет факторов, которые бы остановили их снижение, – увеличения спроса, сокращения объемов предложения. Нет и предпосылок к снижению цен на «первичку», от которой зависит «вторичка»: уже сейчас застройщики «замораживают» будущие объекты, чем будут уменьшать объем строительства и пытаться сохранить стоимость «квадратного метра». Есть оптимисты, которые допускают, что цены будут расти, потому как население со временем поймет, что ждать дальнейшего снижения цен не стоит, и начнет покупать объекты. Наша текущая работа с застройщиками на сегодняшний день показывает, что партнеры ищут нестандартные пути продаж — предложения на рынке уникальных процентных ставок, которые кардинально ниже даже программ с господдержкой. Фактически они пытаются оставить цены на прежнем уровне и заинтересовать покупателя уникальными условиями за свой счет», — добавил Ренат Шакиров.