Мусульманский фактор в экономической жизни России. Часть 2-я

Отрывок из книги «История ислама в России»

Публикуем продолжение статьи из выпущенной в начале 2023 года Российским исламским университетом «Истории ислама в России». В этой части Мадина Калимуллина рассказывает, когда международные стандарты по исламским финансам перевели на русский язык и какой спектр услуг исламского финансирования доступен населению и бизнесу в нашей стране.

Исламские финансы — ключевой драйвер исламского экономического дискурса. Вопросы создания исламских экономических институтов в России начали звучать еще с 1990-х годов.1 Одним из первых, кто реализовал на практике исламский банк, был А.Н. Джабиев, создавший в 2006 году «Бадр-Форте Банк», который, согласно своему уставу, действовал на основе «исламских финансовых технологий». У основателя проекта были далеко идущие планы: в 2006 году он создал жилищный кооператив «Мэнзил», позволявший финансировать приобретение недвижимости, не нарушая принципы исламского права. По словам Джабиева, озвученным в рамках различных мероприятий и дискуссий, в России имеются все возможности для реализации исламской экономической модели через систему касс взаимопомощи, и фактически этим институтом могли бы выступать мусульманские общины.

В конце 2006 года Банк России отозвал лицензию у «Бадр-Форте Банка», такая же судьба постигла многие банки, а попытки убедить регулятора в отсутствии нарушений не увенчались успехом.

В 2007—2008 годах на рынке преобладали пессимистические настроения по поводу возможности и востребованности исламских финансовых услуг в России. Несмотря на то, что к тому времени Россия уже состояла в качестве наблюдателя в Организации исламского сотрудничества (тогда — Организация «Исламская конференция») и, соответственно, в Исламском банке развития, ряд писем, направленных главой ИБР в адрес ЦБ России, остались без ответа. Восприятие исламских финансов официальными структурами в то время было весьма негативным. Исламские финансы как понятие и как явление не получали какого-либо признания.

В 2008 году в централизованной мусульманской религиозной организации Совете муфтиев России, основной офис которой расположен в Москве, создается отдел экономических программ, который в 2011 году преобразовывается в департамент исламской экономики, что позволяет создать и развивать ряд значимых для российского мусульманского сообщества проектов и программ. Департамент развивает сотрудничество с Исламским банком развития в реализации программы беспроцентного кредитования высшего образования по техническим и медицинским специальностям. В среднем в год финансирование обучения получают от 5 до 10 абитуриентов и студентов. В 2009 году был открыт курс «Исламские финансы» на базе Международной высшей школы бизнеса (МИРБИС). Выпускники курса совместно с преподавателями и специалистами в данной области в 2010 году выступили в качестве основателей Российской ассоциации экспертов по исламским финансам. С 2015 году, когда исламские финансы в России получили признание как явление в государственных структурах, организация РАЭИФ стала представлять интересы и озвучивать позицию экспертного сообщества по тем или иным аспектам исламских финансов в Государственной думе Российской Федерации и в Банке России. В 2020 году организация насчитывала свыше 30 членов из Москвы, Казани, Уфы, Грозного, Махачкалы, а также экспертов Казахстана, Киргизии, Таджикистана, ОАЭ, Египта и Саудовской Аравии. Среди экспертов организации — основатели и руководители исламских финансовых организаций, научные деятели.

Объединение усилий экспертов привело к реализации проекта по переводу международных стандартов по исламским финансам на русский язык2. В 2017 году на русском языке было издано 57 шариатских стандартов, принятых AAOIFI. Презентация стандартов с участием генерального секретаря AAOIFI доктора Хамеда Мера прошла на площадках KazanSummit, Национального банка Киргизской Республики, Международного финансового центра Астаны и Рабочей группы Банка России по исламскому банкингу3. В 2022 году практически одновременно с изданием арабской версии состоялось издание уже обновленной книги на русском языке, куда вошли переводы стандартов, принятых до июня 2021 года.

Важным этапом в развитии исламского бизнеса и финансов в России является создание в 2010 году двух площадок в Москве и Казани — KazanSummit и выставка Moscow Halal Expo, которые внесли значимый вклад в формирование экономической повестки для развития исламского бизнеса и финансов в России и являются платформой для дискуссии между российскими и зарубежными экспертами.

Центрами предоставления исламских финансовых услуг становятся Казань, Уфа и Махачкала. В каждом из регионов в 2010—2011 годах создаются организации, оказывающие их по нормам ислама. При этом важным фактором, способствующим развитию рынка, является то, что практически все компании осуществляют взаимодействие и в определенной степени координирование своих усилий на базе РАЭИФ.

Так, в 2010 году в Казани создано ТнВ «Юмарт-Финанс», а в 2011 году учреждается Финансовый дом «Амаль». В 2011-м в Махачкале формируется организация «Ляриба-Финанс», которая позднее делится опытом с иными подобными проектам в Дагестане и соседних республиках. В 2011 году исламский филиал открывает нижегородский региональный банк «Эллипс Банк», крупнейший из офисов которого появляется впоследствии в Уфе.

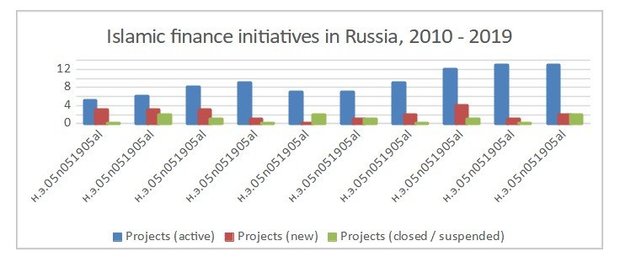

Небанковские финансовые организации, действовавшие в России в период 2010—2020 годов, оказались более стойкими и успешными, чем банки, предпринимавшие попытки создания исламских филиалов или отдельных продуктов. В частности, многие проекты, учрежденные банками в указанный период, закрывались по причине отзыва лицензии у головного банка, что не было связано с их исламским финансовым направлением. По состоянию на конец 2019 года, в России насчитывалось около 13 известных исламских финансовых компаний или филиалов, суммарные активы которых оценивались в 5,2 млрд рублей. Если принимать в расчет менее известные проекты, действующие сугубо в рамках своих регионов или городов, то число таких организаций может достигать 304.

По состоянию на 2020 год, в России действует спектр услуг исламского финансирования, доступный населению и бизнесу: для инвесторов имеется несколько вариантов размещения средств согласно шариату — как инвестиционные займы исламским финансовым компаниям, так и вложения в паевые инвестиционные фонды, прошедшие шариатский скрининг. Отдельные крупные управляющие компании также предлагают своим клиентам целевые инвестиции на фондовом рынке. Компании и население могут получить торговое финансирование на нужды бизнеса или потребительские цели. Наименее развитыми сегментами исламского финансового рынка остаются финансирование приобретения недвижимости, проектное финансирование и исламское страхование. Ключевым ограничением является относительно слабая правовая защищенность инвесторов и нехватка фондирования для развития подобные проектов.

Несмотря на наличие нескольких региональных проектов, нацеленных на жилищное финансирование (мурабаха от банка «Ак Барс», ЖНК «Жилищные традиции»), их охват остается ограниченным (услуги доступны преимущественно жителям Татарстана и Башкортостана). Проектное финансирование по исламским принципам является скорее вопросом частной инициативы, нежели институциональным предложением: для финансовых организаций прямые инвестиции являются высоко рисковыми, соответствующая практика и культура подобного сотрудничества развита слабо. Что касается такафул-проектов, то, несмотря на наличие нескольких инициативных начинаний, ни одно из них не получило долгосрочного развития по разным причинам.

Переломный этап в развитии дискуссии об исламском банкинге произошел в 2014 году, когда Россия оказалась оторванной от западных финансовых ресурсов. Исламский мир стал одним из серьезных направлений развития финансового-экономического сотрудничества. В 2016 году Банк России подписал меморандум о взаимопонимании с Исламским банком развития (ИБР). Аналогичное соглашение было подписано между ПАО «Сбербанк» и ИБР. С тех пор Сбербанк стал наиболее крупным игроком, претендующим на присутствие на рынке исламских финансов в России, предпринимая попытки реализовывать сделки для финансирования юридических лиц внутри России, а также участвуя в трансграничных сделках. Тем не менее вплоть до 2022 года ввиду отсутствия законодательных изменений банк так и не смог предложить внутреннему рынку широкую линейку исламских финансовых продуктов, проведя, однако, ряд знаковых международных сделок.

ИСТОЧНИКИ

1 Первые труды по теме принадлежат Р.И. Беккину, А.Ю. Журавлеву.

2 О переводе отдельных стандартов, в частности, удалось договориться с генеральным секретарем AAOIFI доктором Мухаммадом Недалом аль-Шааром в 2009 г. в рамках поездки экспертной группы в составе Калимуллиной М.Э., Вахитова Р.Р. и Казакова А.А. в Бахрейн для изучения опыта развития исламского банкинга и финансов.

3 At Its Headquarters in Moscow, Central Bank of Russia Hosted Launch Ceremony for Russian Translation of AAOIFI’s Shari’ah Standards. [Электронный ресурс]

4 Kalimullina M. Islamic finance in Russia: A market review and the legal environment // Global Finance Journal. 2020. № 46. рр. 2–6.

5 Там же.

Справка

Мадина Калимуллина — старший научный сотрудник факультета права в Институте права и развития ВШЭ — Сколково. Мнение автора может не совпадать с позицией редакции интернет-газеты «Реальное время».